(吉隆坡15日讯)财政部长指示银行与金融机构着手处理新一轮的延缓还贷免息计划,料将降低我国银行领域约5%净利。

惟考虑到这仅是一次性的损失,而且在损失5%净利后,我国银行仍有望录得双位数的盈利增长,分析员们依然看好此领域前景,持续给予“增持”评级。

其中,大华继显研究分析员更认为,银行股因上述消息导致股价走软,反是趁机捞底的时刻。

财政部长东姑扎夫鲁与周二宣布,今年第4季新一轮的延缓还贷免息计划,对B50群体免利息3个月,这个突如其来的惊吓,导致银行股午盘后纷纷大跌。

惟市场在消化此最新消息后,银行股今日已经止住跌势。

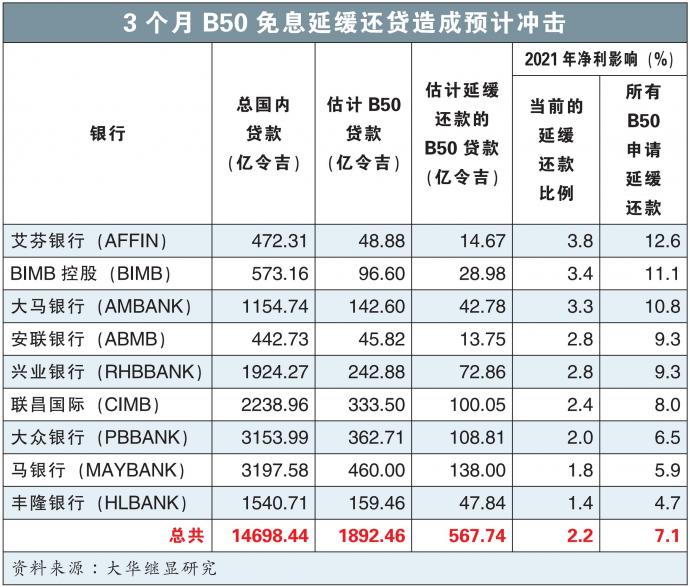

大华继显研究分析员是在今日的报告中指出,原本B40群体的贷款,仅占银行总贷款的10%;而当中目前仅有30%贷款申请了延缓还贷。

“考虑到银行并未透露B50群体的贷款组成,我们根据行业平均预算,约10至12%的贷款将获得免息延缓还贷。”

分析员因此预计,我国银行业者的净利将因此减少2.2%,外加出现1至1.5%的修改损失,总损失约为3.7%。

“在最糟糕的情况,即所有B50群体都进入延缓还贷行列,净利损失将达7.1%,加上修改损失后的总损失为8.6%,这仍是在掌控范围内的。”

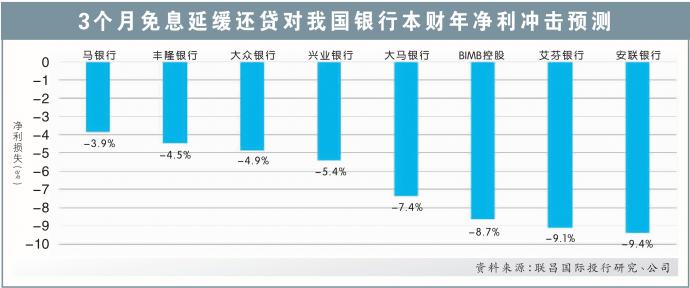

联昌国际投行的报告则预料,此次政策将导致我国各大银行损失14亿令吉,或是本财年约5%的核心净利。

尽管如此,报告还是预计,银行领域今年的净利增长可达10%;原本的增长预测为15.7%。

“再考虑银行领域明年料可录得14%增长,我们维持‘增持’评级。”

不过分析员也提醒,若延缓还贷免息政策进一步延长至明年,将对银行领域构成潜在的下行风险。

小型银行更受伤

尽管延缓还贷免息计划整体而言,对我国银行影响料不大,但中小型银行受到的冲击,比大型银行更为严重。

联昌国际投行分析员就预计,安联银行(ABMB,2488,主板金融股)和艾芬银行(AFFIN,5185,主板金融股),将因此政策而损失超过9%净利。

相反,大型银行受损较轻,如马银行(MAYBANK,1155,主板金融股)料仅损失3.5%净利。

这主要是因为,对于小型银行而言,总利息收入的减少,对净利的影响更为显著。

此外,大型银行的海外业务,也冲淡了本地政策带来的冲击,马银行仅61%贷款曝露在大马市场,抵消我国延缓还贷免息计划带来的风险;丰隆银行(HLBANK,5819,主板金融股)也拥有联号公司成都银行,贡献26.3%净利。

http://www.enanyang.my/%E8%B4%A2%E7%BB%8F%E6%96%B0%E9%97%BB/%E5%BB%B6%E7%BC%93%E8%BF%98%E8%B4%B7%E5%85%8D%E6%81%AF%E5%86%B2%E5%87%BB%E6%9C%89%E9%99%90-%E9%93%B6%E8%A1%8C%E4%B8%9A%E5%87%80%E5%88%A9%E6%96%99%E9%99%8D5