2021 年 3 月 30 日

我自己已經來回看三遍了。我們來看看這篇《Big Drops Happen in growth Stocks, Let’s Examine》的內容要點,來回顧一下近年幾次成長股的大回調。好好讀讀這位投資績效 4 年翻了 10 倍的民間高手的內容。因為我也投資同樣類型的公司,總是經歷跟他類似的情形。

如果要我快速一個結論說,我的答案就是:買。確認估值合理,確認公司基本面還是沒改變後,買入已經觀察已久的優質成長公司,再來和績效的焦慮保持適當的距離。這就是為什麼我之前文章常提到的:

- 還是建議不要完全忽略估值高低,不是好就買,而是要在 “ 自己設定出來合理的價格區間 ” 買

- 不管是總會留現金部位也好,或是也要有投資外的現金流收入,在這種時候來加碼投入。投資外的收入就是要在這種時候上場

正文精華

與成長緩慢的公司相比,成長股票本質上更具波動性。超成長股票 Hyper growth stocks(收入成長超過 40% 的股票)更是如此。(大叔:超成長股股價一天下跌或上漲 10% 以上,幾個月就會看到一次 )

領先並主導其產業/市場的好成長公司,通常在用傳統的估值方法時,會覺得高估。如果一個人擁有完全由高成長股票組成的投資組合,或者主要由這類公司主導的投資組合,那麼必然會有很多波動。一些投資者擔心這種波動,他們討厭它,許多人無法忍受大的下跌。(大叔:誰不是呢?)

恐懼和貪婪可以是你的朋友,也可以是你的敵人。投資者通常會感到害怕,並在下跌時拋售,然後在上漲時買進。讓恐懼情緒和貪婪情緒控制你的 “ 買/賣 ” 按鈕會導致不良的投資決策。目前我們正處於成長股的大幅拋售之中。自從我(指作者)開始認真追蹤投資組合收益以來,目前的下跌是第四次重大拋售。讓我們看一下這 3 年多的歷史,因為它提供了一些安慰,觀點和學習。

漫長的無限賽局

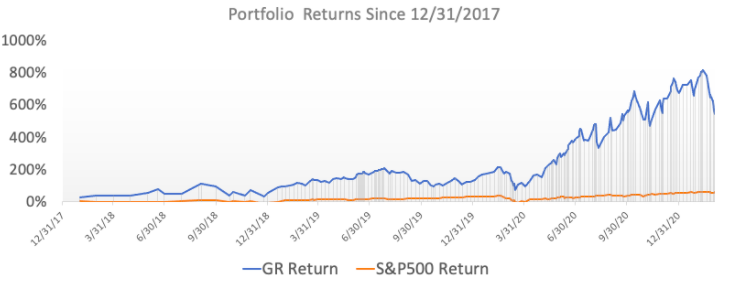

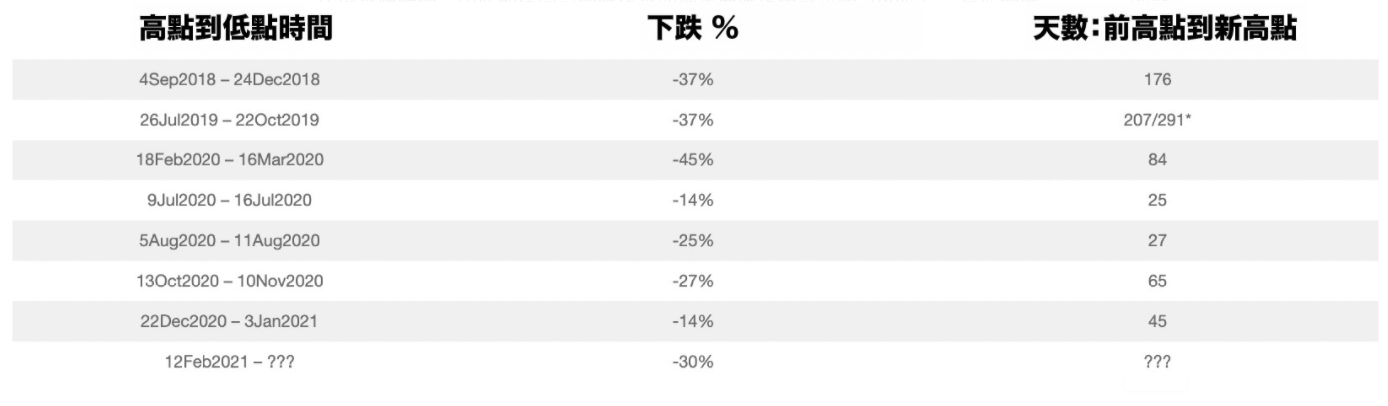

上圖顯示了自 2017 年 12 月 31 日以來我的投資組合(大叔: GR Return 代表他的投資組合)的累計回報(藍線)與標普 500 含股息的總回報(紅線)的對比。由於y軸的比例是線性的,因此即使目前的跌落是四個主要跌落中最小的( 30% ),最新的跌落似乎比之前的跌落更糟。其他兩個分別是其各自先前峰值的 37%, 37%和 45%。下表詳細列出了 2018 ~ 2020 年的四大跌幅以及較小的跌幅。

可以仔細研究、選擇和監控高質量的超成長股票來獲得超額回報;但是,這樣的投資組合偶爾會出現嚴重的下跌。對於大多數投資者而言,這樣的跌幅在發生時會感到恐怖,許多投資者選擇改而投資 “ 較低成長率的公司 ” 來避免這些跌幅的不良感覺。

回顧過去,從長遠的角度來看(如上圖所示),跌幅並沒有那麼糟糕,尤其是在超過之前的投資組合峰值之後。接下來,讓我們檢查之前超過 35% 的回調。

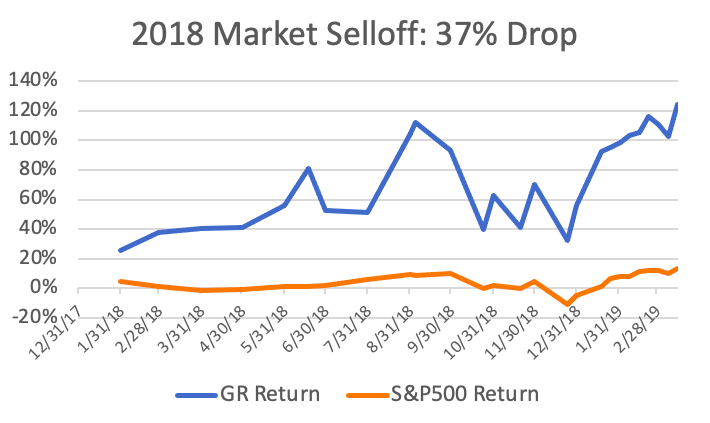

2018 年秋季:美國聯準會主席鮑威爾威脅升息

▲作者的投資組合(藍線)

對於 SaaS 股票和 GR 投資組合而言, 2018 年是很棒的一年。這些股票的基本收入表現良好,收入成長率很高,但該產業的估值倍數也在擴大。該投資組合在 9 月 4 日 YTD 創下 + 111.9% 的高位。在 2018 年秋季,美國聯準會主席鮑威爾表示,美國聯準會將需要再幾次提高聯邦基金利率。(大叔:這個我記得,當時媒體超多新聞與大家大喊「狼來啦啦啦!!! 2009 年來歷史最長的股市榮景結束啦啦啦啦啦!!」)

股票市場對緊縮貨幣政策的前景並不友好,並被急劇拋售。實際上,當時的 2018 年 12 月的跌幅是自 1920 年代末大蕭條以來承受市場規模 “ 最快 ” 的跌幅(跌幅 – 20% )。我的投資組合跌幅,那時截至 2018 年 12 月 24 日跌幅 – 37% 。恐懼與貪婪指數在 12 月 24 日在 0 到 100 的比例間跌到 2 。低點恢復到新的高點歷時 65 天,從前高點到新高點花費了 176 天。(大叔:指約半年收復全部失土)

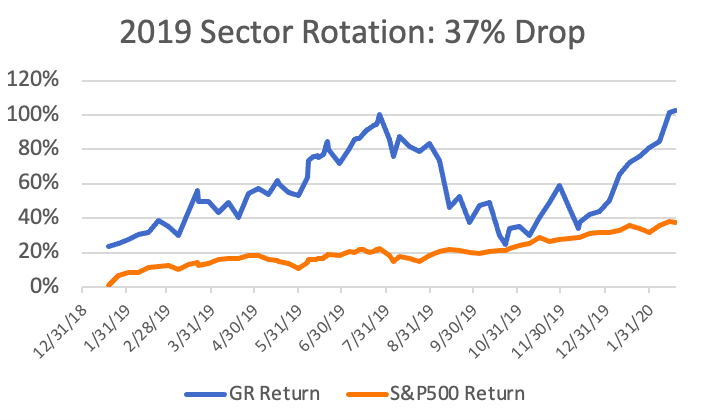

2019 年夏季: SaaS 區塊輪換

對於 SaaS 股票和 GR 投資組合而言, 2019 年是又一個標誌性的年份。投資組合公司繼續保持基本表現, SaaS 估值倍數持續擴大,直到 2019 年 7 月 26 日。投資組合飆升的速度令人驚訝;在 2018 年 6 月/ 7 月僅 58 個交易日內,投資組合創下了 19 個新高!在 7 月 26 日的峰值時, GR 投資組合那時的 YTD 為 + 100.0% 。(大叔:再次提醒,gauchorico 是真的投資績效 4 年翻了 10 倍,而且是像你我一樣紮實的基本面散戶投資)

然後,隨著 SaaS 股票的拋售,該板塊開始輪轉。但整個股市沒有大幅下跌。 SaaS 股票的高倍數估值收縮了約三個月,投資組合在 10 月 22 日觸底。我記得那時在想 SaaS 估值倍數是否已永久重新被定調?或估值倍數最後會不會重新回來?今天我也問自己同樣的問題。

88 天下降了 37% ,比 2018 年下降 37% 的時間更長。從 10 月 22 號的谷底回升至先前 7 月 26 號的高點花了 119 天(日內價碰觸到)和 203 天(以收盤價計算)。從高峰到低谷到高峰的整個週期花費了 207 天(日內收盤),並且以收盤價計算花費了 291 天。(大叔:指約 3 個月後觸底,花了大概 7 ~ 10 個月組合收復全部失土)

2020 年 3 月:全球大範圍疫情

自 1920 年代末大蕭條以來,去年由大流行引起的市場拋售是最快和最糟糕的。有人擔心全球金融體系可能崩潰。恐慌的高潮發生在 3 月中旬,在 3 月 12 日的當日交易時段內,恐懼與貪婪指數跌到 1 (等級從 0 到 100 )。 GR 投資組合在 3 月 16 日觸底。

2020 年 3 月中,為了做出適當的行動/買賣,我分析了發生什麼事。那是成為股票市場投資者最可怕的時期之一,我的幾個朋友甚至在底部附近賣出了他們很大一部分投資組合。(大叔:我不算賣,更像是轉換集中到幾隻我思考過後覺得最有機會受惠或信心高的公司)

我認為沒有任何股票能倖免於 2020 年 3

月發生的大屠殺。(大叔:這就是為什麼我每次聽到什麼持股不同產業、板塊分散化來避免風險都覺得其實沒有用,大跌的時候就是大家都跌啦!我不會買些價值股、高股息或換區塊來分散我的風險,大下跌發生時,除了債券稍微有機會,真正只有持有現金或時機準確放空能

100% 確保在那個時期爽到。但這當然是我自己的經驗談了,不一定正確。)

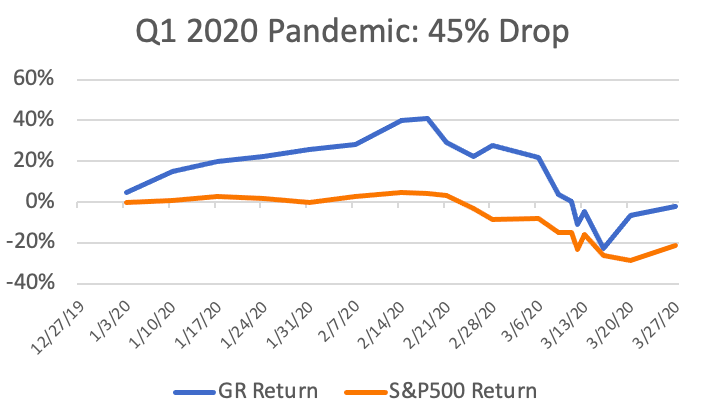

上面的圖表放大了 2020 年第一季度,因此我們可以觀察到市場暴跌的速度。一旦投資者清楚地知道,世界各國中央銀行和政府將採取一切措施來避免全球金融體系的全面崩潰,市場將急劇反彈。

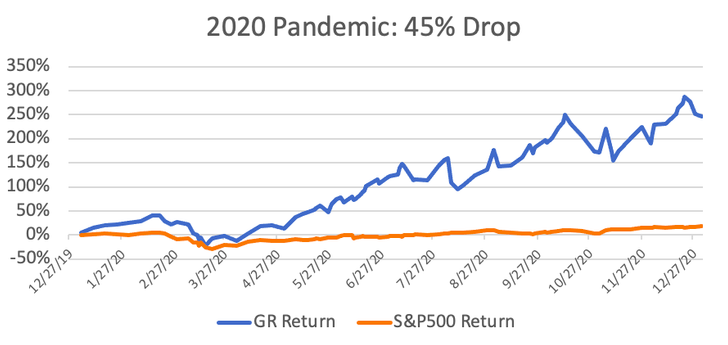

下圖顯示了整年情況,這使得 2020 年 3 月的跌幅幾乎微不足道。 GR 投資組合經歷了千載難逢的經歷。(大叔:我也是,文章《 2020 年績效 203% 七件我做對的事情, 2021 繼續學習》)對於那些對在危機期間如何管理 GR 投資組合感興趣的人,作者的投資組合更新中對此進行了描述,其中包括 3 月 6 日至 4 月 30 日之間的大多數有趣操作。

從 2 月 18 日到 3 月 16 日這 45% 的跌幅僅用了 27 天就恢復!在這段悲慘時間裡, GR 投資組合出現了數個單日巨額跌幅:

- 3 月 6 日:- 10.0%

- 3 月 9 日:- 15.0%

- 3 月 11 日:- 8.8%

- 3 月 12 日:- 11.4%

- 3 月 16 日:- 18.9%

投資組合在 5 月 12 日,即 3 月 16 日低點之後的 57 天,創下了歷史新高。高峰到高峰間也僅用了 84 天。(大叔:指約 3 個月後收復全部失土)在 2020 年下半年,七月、八月、十月和十二月的回調較小。我不會將這些回調歸為大型回調(儘管十月那次回調很接近)。

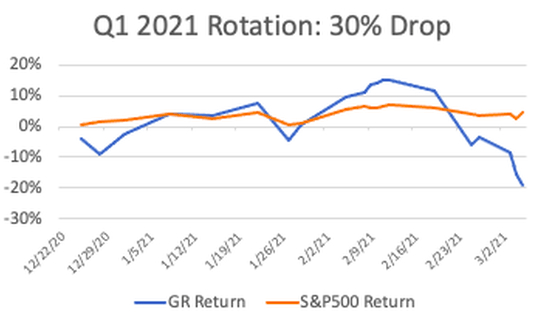

2021 年 2 月:經濟即將重新開放?

在 GR 投資組合創下 2 月 12 日的歷史新高之後,我們現在正處於另一個重大下跌中。實際上,投資組合在 2 月 5

日和 2 月 12 日之間達到了六個新高點。到目前為止,這種下跌已經持續了 21 天,目前投資組合比 2 月 12

日的高點下降了 30% 。在 3 月 5 日上午的交易中,投資組合比 2 月 12 日的高點下跌了約 34%

。(大叔:我算了一下我的,靠~我 2 / 12 的高點到 3 / 5 低點回調了 58% 。我在滴血。)

總體而言,市場並沒有下降,恐懼與貪婪指數目前為 51 ,因此這似乎是高成長股票的板塊輪轉。最近消息美國的疫苗接種將在 5 月底完成,而不是在夏季結束前完成,這可能轉移了 ZM , DOCU 和 PTON 等公司的資金。或者,也許投資者只是從他們的贏家中那裡變現,然後重新分配到他們認為將從經濟全面開放中受益的股票中。我們可以推測所有可能的原因,但我想問自己幾個問題:

我的投資組合公司會繼續成長嗎?

我並不是說股價成長,而是指公司基本面,主要是營收成長。有人認為 ZM , DOCU 和 PTON

等公司的成長將會放緩。也許吧,但我的觀點是,重新開放的經濟對這些公司的影響將小於其他公司的預期。我的一些其他投資組合公司,例如 CRWD,NET

和

DDOG,都沒有放緩的跡象。我希望從採用雲端運算和企業數位化至少持續數年都能看到一些順風。LSPD,在我看來,應該會看到一個從重啟中非常大的好處。因此,我認為我的公司沒有錯,我對自己的投資組合分配感到非常滿意。

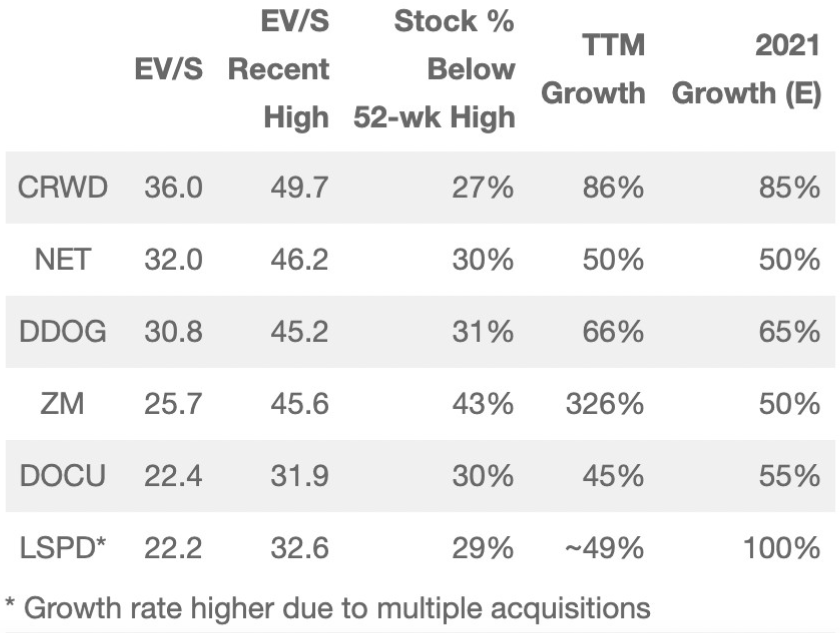

估值多重壓縮又如何呢?

事實上,自 2016 年以來, SaaS 公司的估值倍數已大幅成長。沒有獲利的快速成長公司通常以企業價值對營收( EV / S

)進行評估。我估計這些倍數在過去四年中成長了約 3 倍。以下是我的六隻股票(占我投資組合總價值的 95% )的目前(截至 3 月 5

日)倍數。我對 2021

年的成長估算是自己的。(大叔:根據近期財報出來的公司Guidance,GauchoRico作者對CRWD、DDOG的 2021

預測成長有點樂觀…)

我們已經看到 SaaS 股票的估值倍數從最近的高點壓縮了大約 1 / 3 。但是最近的下跌告訴我們關於它們 “ 應該 ” 在哪裡或 “ 可能 ” 在哪裡著陸的訊息很少。僅僅因為現在的估值較低並不意味著它們會再次上升。它們可能會上升,或者可能會在較低倍數重置。(大叔:意思指過去市場共識願意給這些公司高估值倍數,現在可能相對低)我們根本不知道。但是,我們可以回顧過去以獲得一些看法。

實際上,我在 2019 年 10 月就在思考這個問題。那時,我轉向 Salesforce.com 和他作為上市公司的悠久歷史,來獲取一些觀點,因為我投資了大部分沒有悠久歷史的較小的 SaaS 公司。

那分析今天仍然值得一讀。(大叔:有機會我再來翻譯,但有興趣的要留言讓我知道啊,不然都覺得好像在對著空氣翻譯)在 SaaS 公司估值上升之前(大約 2015-2016 年),CRM 的收入成長了約 25% ,其 EV / S 倍數為 6-9 。當時,CRM 已經是非常強大的 FCF(自由現金流)產生器,因此可以說我們也應該將 EV / TTM FCF(大叔:什麼是TTM的解釋)視為估值標準:CRM 的 EV / TTM FCF 在 30-55 之間。由於這是在估值上升之前進行的,因此我有信心將其作為下限。

我認為,儘管 EV / S 的倍數可以給出一些粗略的指導,但並不是要在各個公司之間直接進行比較。同樣,收入成長率在合理的 EV / S 倍數上具有巨大的差異,特別是如果可以在未來幾年內保持成長率的話;在其他所有條件不變的情況下,複合收入成長的影響將使 EV / S 迅速下降。此外,展望未來幾年, EV / S 與收入成長之間的關係完全不是線性的(比如 50% 的公司應該得到的 EV / S 是 25% 的公司的兩倍多)。

我不會在這裏多解釋如何將公司進行相互比較。我將留著這部分以後再寫。但是,我會說我權衡了許多因素。我認為,當擁有高估值,高成長的股票時,收入成長是最重要的因素,也是我們最好的朋友。原因是時間(每個季度的成長)都會降低估值。(大叔:舉例來說,EV/S是 50 看來很高,但如果預期成長夠準確達到 100% ,那麼下一年所有狀況不變EV/S就會降到 25 。第三年如果成長率小趨緩但我們先設定一樣接近翻倍,EV/S就會降到約 12 。 50 降到 12 只花三年的降幅看來是指數性,而不是線性的)

▲大叔:紅色是線性增長,綠色是指數性增長,成長股投資者要知道這個概念的威力

我們可以查看目前的 EV / S ,預測未來的收入成長率,並假設達到我們的收入成長率目標,則計算出新的 EV / S 將是一年,兩年或三年。在大拋售期間擁有超成長股票時,這種概念和計算為我提供了極大的安慰。有趣的是,股票價格下跌給我們第二個極大的安慰,因為價格下跌得越多,將來股價上漲的機會就越大。一旦它們下跌太多,以至於它們成為可以讓人尖叫的購買機會,我可以選擇謹慎地開始槓桿作用(例如,正如我在這篇文章中所描述的那樣,將股票轉換為 LEAPS )(大叔: LEAPS 就是買入長年期的Call選擇權,有機會再來介紹)。你需要具備一定的經驗和很高的信心程度,才能在這種大跌中感到有樂趣。(大叔:哈哈哈,真的不容易~ 媽~我 58% 的錢錢不見啦~ 就這樣噗咻~攏磨氣(bô khì)啦)

我總是為投資組合下降 50% 作好準備,儘管我確實使用槓桿,但要確保 50% (甚至下降 60% )的下跌不會迫使我需要去槓桿。我以前曾經經歷過,這對投資者來說可能是第二壞的事情。(大叔:就是槓桿開太大,在股票回升之前就必須先賣出或補保證金)

既然投資組合已經下降了 30% ,並且在 3 月 5 日盤中一度下跌了 34% ,我們是否處於底部?我不知道,其他人也不知道。但是,我可以很有信心地說,我的投資組合將在兩年內提高。可能更高。我也可以說,我相信我的許多投資組合股票現在都處於低價狀態。結果,我開始通過出售股票來購買 2023 LEAPS 。但是,如果下降繼續,我仍然保留了更多的彈藥。

最後的想法

大量的投資組合下降可能會令人情緒激動,不舒服甚至令人恐懼。它們曾經發生過,並且將再次發生。這是保證的。以下是在此類下跌過程中可增加舒適性和自信心的物品清單:

- 檢查過去的下跌:查看過去的下跌及其恢復提供了非常需要的觀點

- 擁有高成長和高質量的企業:在購買股票之前沒有分析企業的捷徑。對分析進行全面的工作是對公司充滿信心的前提。對業務及其未來前景充滿信心,即使在最嚴重的跌幅中也能輕鬆擁有股票。(大叔:代表你懂這個公司的業務和價值在哪裡,自然就不害怕也有信心)

- 過去的估值範圍:檢查過去的估值範圍有助於衡量股票目前的交易位置。過去並不一定能預測未來,但它確實提供了其他觀點

在整整一年的封鎖和經濟壓抑之後,我們可能正處於有史以來最大的經濟擴張的風口(註:風口指投資機會或趨勢)浪尖上。看不到衰退。財政和貨幣支持仍是全面的油門支持。經濟成長對股票有利。通貨膨脹率仍然很低…(大叔:這個疑慮就是現在成長股大下跌的原因之一,市場憂慮通貨膨脹率將會急遽射飛)事實上,多年來通貨膨脹率一直低於Fed的理想目標。他們試圖增加通貨膨脹,但多年來失敗了。每個人都在暗示即使通貨膨脹率升至 2.5% 以上的目標,寬鬆貨幣也將繼續存在。股票可以在較高的通貨膨脹和較高的利率下表現良好。高成長股票的輪轉不會永遠持續下去,投資者將盡快蜂擁而至。 SaaS 公司的估值可能會降低到較低水平,但是隨著時間的推移,成長將克服這種情況。

https://www.stockfeel.com.tw/成長股-投資組合-saas-經濟成長/