2021 年 2 月 24 日

半導體行業觀察/邱麗婷

併購行為這幾年來似乎有愈演愈烈的趨勢。近日,據 businessKorea 報導,三星電子正積極計劃進行併購交易,並將併購市場目光投向了汽車半導體產業。汽車半導體具有巨大的成長潛力。根據市場研究公司 Gartner 的數據, 2018 年單輛汽車中的半導體價值為 400 美元,但預計到 2024 年無人駕駛汽車普及時,半導體的價值將超過 1,000 美元。這也許解釋了近年來進入新一輪整合的主要原因:目前,全球半導體產業正進入新技術和需求的拐點。

從 2015 到 2020

每一次半導體領域頻繁發動併購,總是有跡可循。遠的不談,就說 2015 年。

根據數據顯示,發生在 2015 年的 IC 企業併購交易規模超過了先前七年的總和。在這一年的併購潮中,安森美以 24 億美元收購了F AI rchild (仙童半導體),成為全球第二大電源半導體企業;恩智浦用 118 億美元收購了飛思卡爾,奠定了恩智浦在汽車半導體領域的老大地位;英特爾(Intel, INTC-US)斥資 167 億美元收購 Altera ,補全了在 FPGA 晶片的板塊,打開了 AI 計算的大門。這一年中最大的一筆交易是安華高以 370 億美元併購博通(Broadcom, AVGO-US),成立了新博通。

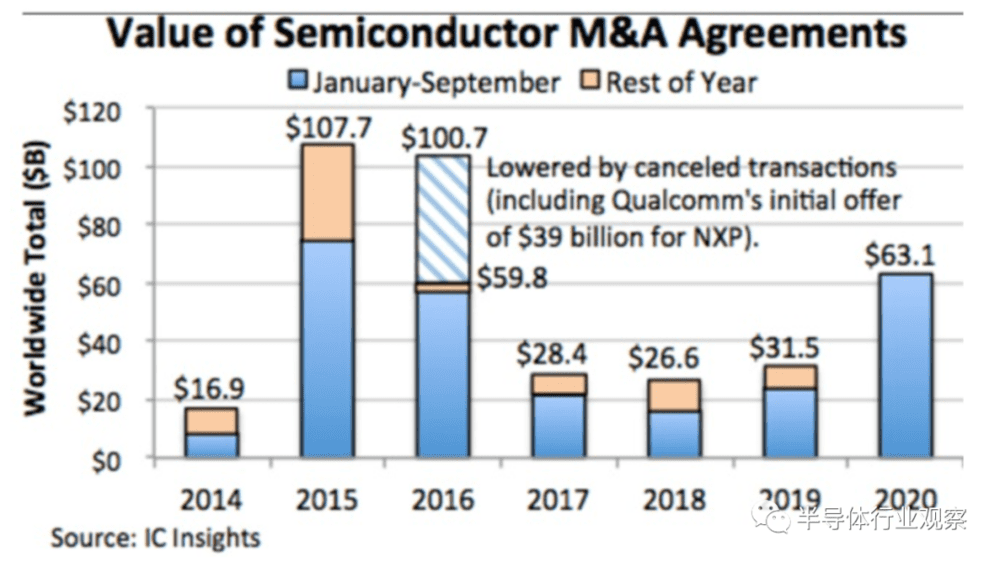

透過下圖我們也能發現,在前 7 年中,半導體產業併購的情況呈現出數量多但小型的狀態,。到 2013 年,私人半導體公司的資金幾乎全部枯竭,但少數龍頭公司例外。於是贏者通吃、大者恆大, 2013 年以後,大型收購案件開始變多,直至 2015 年,達到當時的頂峰。

▲資料來源: IC Insights,Sem IC onductor M&A ,天風證券研究所

2015 年是十分特殊的一年,或者可以稱之為分水嶺。在 2015 年(包含在內)以前,半導體廠商收購或許是為了應對營收成長放緩和成本上漲的挑戰,用主動尋求併購來佔領更大市場佔有率、優化產品結構以及降低經營成本。但 2015 年之後,科技產業開始發生變化, 5G 通訊帶來了物聯網、車聯網,以及人工智慧技術的崛起使得 IC 產業呈現出全新的趨勢。

舉例來說,無論是 2016 年當年軟銀(SoftBank Group Co, 9984-JP )宣布用 320 億美元收購 ARM 布局物聯網, 2017 年英特爾以 153 億美元拿下汽車高級自動駕駛晶片企業 Mobileye 進軍汽車領域,還是 2019 年輝達(NVIDIA, NVDA-US)斥資 69 億美金收購Mellanox,憑著後者在硬體通訊上的優勢,完成輝達在數據中心和HPC 業務上的翻盤。

種種跡象表明,這些併購主要目的已不再是發揮規模效應或者看重眼前的營收,而是打造面向物聯網、自動駕駛、人工智慧等領域的未來競爭力。因此,從 2017 年到 2019 年,雖然沒有特別大額的併購案發生,但是這一期間巨頭們也在為未來的業務成長點緊密布局。

到了 2020 年, IC 產業併購潮推向了新一波高峰。從 2020 年 7 月份開始,短短四五個月時間,全球幾大晶片巨頭發起的五起併購,其規模已經超過 2015 年一整年併購規模。

7 月,美國模擬晶片巨頭亞諾德(ADI)宣布將以 210 億美元的股票收購美信(Maxim ); 9 月,Nvidia宣布以 400 億美元收購 ARM ; 10 月又宣布了更多大型併購協議。英特爾首先宣布以 90 億美元的價格將其在中國的 NAND 快閃記憶體業務和 300mm 晶圓廠出售給韓國的SK Hynix。AMD(Advanced Micro Devices, AMD-US)宣布以約 350 億美元的股票購買可寫程式邏輯領導者 Xilinx 。同樣在 10 月底,美滿電子( Marvell )宣布將以 100 億美元的股票和現金收購矽谷的高速互連和混合訊號 IC 供應商Inphi。

各路高手野心勃勃

這幾場大的併購,讓我們看見了 “ 老二 ” 的野心,比如亞德諾收購美信意圖挑戰 TI 在模擬領域中地位,以及AMD 收購賽靈思是要染指由英特爾把持的數據中心的比例。其次,發動收購的巨頭都試圖打造多樣化的產品組合,瞄準了高性能計算、邊緣計算以及數據中心這一產業新成長點。

最後是疫情帶來的影響,居家生活辦公需求的增加帶來了 5G 網路、智能設備、數據中心業務的暴增,巨頭企業自己做業務創新和成長的勢頭已經結束,靠併購創新性技術公司和細分賽道巨頭的成長模式已經來到。

走到今年,無論是三星準備透過收購企業進軍汽車半導體,還是高通(Qualcomm, QCOM-US)技術公司將以約 14 億美元的價格收購 NUVIA 公司滿足 5G 需求,似乎都在說明同一件事,與 2020 年的整體趨勢沒有太大變化。因而我們也可以大膽推測,下一個被收購的半導體巨頭會是誰?

下一個被收購者

首先有跡可循的是前文所提到的三星的收購計劃,荷蘭的恩智浦( NXP ),美國的德州儀器(Texas Instruments, TXN-US)和日本的瑞薩(Renesas)正成為三星電子(Samsung, 005930-KR )有吸引力的併購目標。相關報導指出,投資銀產業內部人士說: “ 三星電子已經在 2019 年對恩智浦和 TI 進行了盡職調查。 ” 先前,一直有傳言稱三星正考慮收購恩智浦。

恩智浦

恩智浦 2015 年以 112 億美元收購了飛思卡爾,成為了全球最大的汽車半導體供應商。收購完成後兩者的總市值超過 400 億美元,

同年在全球半導體收入排名中恩智浦從原本第 15 位上升到第 7 位。其早前就有過出售計劃, 2016

年與高通接觸後,最終以失敗告終。這起收購計劃告吹後,恩智浦發布公告指出,他們將會重新組建管理(高層)團隊,以繼續推動公司業務和發展戰略。

根據恩智浦官網顯示,在汽車業務上,其產品覆蓋了MCU和MPU、車載網路、媒體和音樂處理、智能電源驅動器、能源與電源管理、感測器、系統基礎晶片、駕駛員輔助收發器、汽車安全等。恩智浦在車輛的應用處理器(AP)和資訊娛樂方面擁有出色的技術能力,預計將與三星電子子公司H ARM an產生巨大的加乘作用。這也一直以來傳出三星要收購恩智浦的原因。

TI

其次是 TI ,根據半導體產業觀察了解, TI 在汽車領域的布局已經超過了 30 餘年,其擁有 10 萬種元件,其中車用級產品達到接近

2000

種。同時從產品布局上看,針對汽車半導體領域,德州儀器對五大方面進行了布局,包括先進的輔助駕駛系統、被動安全系統、車身電子裝置與照明、資訊娛樂系統與集群系統、HEV/EV和動力系統。除此之外,

TI 在第三代半導體上也有了新的進展。

最關鍵的是, TI 居於全球模擬半導體老大的地位,以生產高壓功率半導體為主,這也是電動車的關鍵零組件,三星想要收購 TI 也就理所當然了。不過,收購 TI 卻並不容易,從最新的市值來看, TI 目前的市值高達將近 1,600 億美元。如果三星想收購 TI 的話,或將消化不良。不過以三星公布的 2020 年第 3 季末持有現金總額約為 1040 億美元計算,如果加上股票置換等方式,併購 TI 也並不是天方夜譚。

瑞薩

再來是瑞薩,瑞薩是微控制器單元(MCU)的領先生產商,該組件在汽車半導體市場中所佔比例最大( 30 %)。瑞薩電子在全球MCU市場中佔有

31 %的比例,與 NXP 並駕齊驅。該公司還於 2018 年收購了半導體設計公司 IDT ,從而增強了其在自動駕駛半導體領域的能力。

但值得注意的是,三星收購瑞薩會存在不小阻力,近期日韓關係急凍,雙方已採取相互反制措施。同時,日韓企業文化存在一定差異,這些都是必須考量的問題。況且,瑞薩最近對 Dialog 的收購,以及他們這些年的發展,也昭示著,他們賣盤的可能性極低。

Silicon Labs

物聯網仍然是今年關注的熱點之一,在物聯網市場中, Silicon Labs 是一家擁有豐富物聯網產品線,且還相對獨立的公司,這對於現在的半導體市場來說,非常罕見。

IC Insights 同樣認為 Silicon Labs 是一個很具收購潛力的公司,在過去的 10 年,它只有 1 / 4 的虧損( 11 年 1 季度只有 200 萬美元的虧損),同時它的物聯網產品線非常廣,當中包括了無線Mesh解決方案(例如Zigbee和Thread),另外還有低功耗的 32bit ARM 微處理器、感測器和其他產品。然而 Silicon Labs 的長處並不是在硬體,其最具殺傷力的武器就是本身的軟體開發套件。 Silicon Labs 提供R AI L工具,同時提供了無線網路軟體棧(叫做Connect),這是為私有應用而專門設計的,這是物聯網產品設計的關鍵。但毋庸置疑的是, Silicon Labs 不會很便宜。最新數據顯示,其市值是 61.83 億美元,他巨大的市場估值是買主最大的障礙。

Microchip

Microchip 是全球領先的整合單片機、模擬器件和快閃記憶體專利解決方案的供應商,為全球數以千計的消費類產品提供低風險的產品開發、更低的系統總成本和更快的上市時間。

2016 年 4 月份, Microchip 併購了Atmel,交易價格 35.6 億美元。相當於當時MCU 微控制器市場佔有率的老四併購了老六。合併後的 Microchip 成為市場老三,加入到瑞薩半導體以及恩智浦半導體( NXP I-US)的 “ MCU 三國演義 ” 中。後者在當時剛剛併購飛思卡爾。在前文我們也提到,目前市場上 “ 老二 ” 的野心似乎越來越旺,在 MCU 市場中, Microchip 無疑是不錯的被收購者,同樣也是潛在的收購者。

Marvell

成立於 1995 年的 Marvell 在巔峰的時候曾經位列全球半導體前五。但在高通、聯發科和展訊等大舉殺入之後, Marvell

節節敗退。之後, Marvell 進行了自我調整,從 2017 財年開始, Marvell 直接砍掉了 “ 行動和無線業務 ” ,提高了對 “

網路 ” 業務的重視。並相繼收購了Cavium、Avera,開始向數據基礎設施領域做轉型。經過了 3 年的努力, 2020 年, Marvell

宣布已經完成了向數據基礎設施領域的轉型。

Marvell 非常令人關注的一點在於——致力於 ARM 伺服器晶片。 Marvell 收購的Cavium的原因也在於此,Cavium先前擁有 15 年以上的高性能計算多核 CPU 的技術累積,在基於 ARM 架構的嵌入式伺服器領域經驗豐富。

算起來美國五大科技企業已有亞馬遜(Amazon, AMZN-US)、蘋果(Apple, AAPL-US)、微軟(M IC rosoft, MSFT-US)和Google開發 ARM 架構伺服器晶片,對於那些不論是想要擺脫英特爾伺服器晶片的廠商或者是英特爾的老對手來說,拿下 Marvell 似乎是一個不錯的選擇。

Nordic

Nordic 是 BLE 領域的龍頭,在BLE領域擁有 40%

左右的市佔率。專門研發為物聯網提供技術支持的無線技術。公司屢獲殊榮的Bluetooth LE 解決方案已使其成為市場領導者,此外還推出

ANT+、Bluetooth mesh、Thread 以及 Zigbee 等產品。 Nordic 最新技術 NB-IoT 和 LTE-M

利用蜂窩基礎設施擴展物聯網。

Nordic 是僅剩的總部在歐洲的半導體公司。與其同期的新創公司,如 Ember 公司和 Dust Networks 等早就被 Silicon Labs 和Linear Technology 搶購一空, Nordic 卻發展的越來越火紅。其擁有世界上最強大的低功耗藍牙協議棧開發團隊,該團隊在公司內部對公司所有 “ SoftDevice ” ( Nordic 低功耗藍牙和 ANT 協議棧名稱)進行設計、測試和驗證。

同時, Nordic 也在加速其產業布局,包括:投資組網協議: 2.4G 產品線橫向擴展;豐富 2.4G 產品線,主要是補齊高中低三段市場 2.4G 目標晶片等;布局 LTE-M 和 NB-IoT 遠距離網路接入,完成家庭MESH網和局域網融合,以滿足物聯網端到雲的布局;擁有更加清晰的產品策略,完成生態構建,服務生態鏈企業,提供網路生態鏈公司BLE傳輸協議等。對於巨頭們來說, Nordic 無疑是搶手貨,在細分領域擁有強大的實力,將其收入囊中無疑將大幅增強收購者在BLE領域乃至物聯網領域的實力。

總結

隨著目前晶片供應商所服務市場的成熟,半導體的成長緩慢是不可否認的事實。全球大企業似乎走向了抱團發展的方向,同樣探索新的技術方向與領域也成為了他們近幾年來布局的主要目標。那些在各自領域擁有特色或能夠提供全新技術的公司將成為這些巨頭們眼中的搶手貨。而誰會成為下一個被收購者?我們拭目以待。

https://www.stockfeel.com.tw/半導體-晶片-收購/