银行股浮现投资的好机会了吗?

今天在The Edge 闲逛时,发现了这两个关于银行股的新闻可能可以解答一些想要投资银行股,却又不知道现在是否是好时机的读者的疑问,所以今天就来分享给大家啦!

随着 BNM 宣布 HP Loan 期间不能收取额外利息以及减息的双重打击下,银行的利润必定会受到影响,其中分析员预计 “Modification Loss” 可以达到 RM 3.4 Billion 到 RM 4.0 Billion 之间,大约是13.0% 到14.4% 的2020银行利润!至于这个 Modification Loss 的意思就是说银行的金融资产(也就是人家欠他的贷款)会出现一个 One-Off 的 Provision 影响盈利。

其中AFFIN(5185)受到的伤害应该会是最重的,因为他们的 HP Loan 持有率最高,高达 23.2%,至于PBBANK(1295)则是14.5%,而 AMMB(1015)则是第三高,占了14.2%。根据 CGS-CIMB 投行的分析,这个Modification 预计会一次性的拉低AFFIN 在2020 年45.7% 的利润!而 PBBANK 预计会减少 18.2%,AMMB 则是 21.7% 左右(这个Asset 的Quality 有关)。

之前会提到双重打击是因为,HP Loan 原本是锁定的利息,如果升息的话银行就错失了提升的利息,如果下跌的话则是赚了,但是HP Loan 有6个月的收入空窗期,BNM 也减息 50 bps,那么 Flexi Loan 的收入在这期间也更少了(预计会更少),所以整体银行业务接下来蛮惨的!

不过,其中RHBBANK(1066)受到NIM(Net Interest Margin)打击应该会是最大的,因为他们有 88.6% 的贷款都是属于 Floating Rate,CIMB(1023)则是占了84.6%,剩下的 ABMB(2488)占了83.0%,以及 HLBANK(5819)为81.8%,如果OPR 全年下跌 125个bps的话,整体银行的利润预计会下跌 10%!

根据 Hong Leong Investment Bank 的分析员,定期存款 FD 预计有 80% 会在 6月过期,因此这减轻了部分银行的 NIM 挤压~

当然,Loan Growth 在短期内基本上是不用怎么想了,在3月的时候Business Loan 跟 Household Loan 分别下跌了 3.6% 以及 15.9%,而 Loan Approval 随着银行对于风险的监管更加严厉也下跌了 22.5%,其中以 Business Loan 下跌了 23.2%,Household Loan 下跌了 21.7%,整体来说 Loan Growth 可能会下跌3%。

以目前的平均HP Loan Tenure 以及Effective Interest Rate(就是买屋子贷款的利息)平均分别是在 4 – 5 年以及4% - 5% 之间,总之Loan Tenure 越短对于银行的Recovery / Reversal of Modification Loss 更加有利!

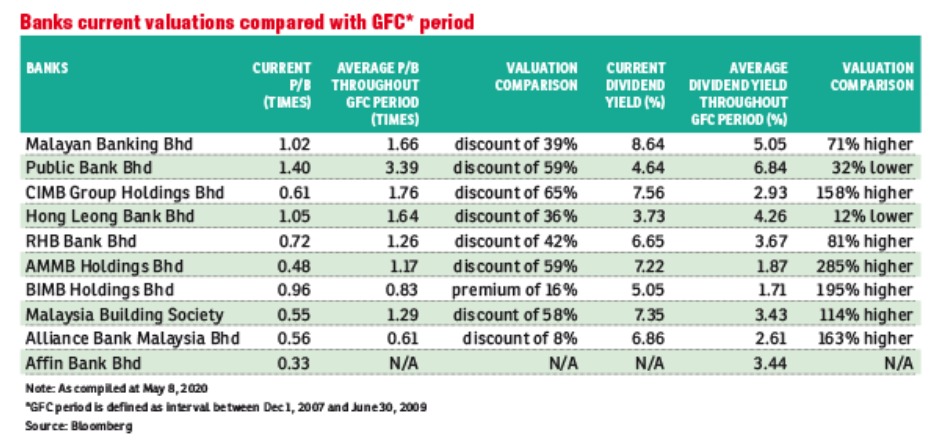

总结来说:没有一家银行可以避免这次的双重打击,身为价值投资者的我们如果发现一些投资者抛售银行股导致股价下跌的话,那么这就是我们的好机会。不过我们的 Margin of Safety 必须要进行调整才行,毕竟短期内我们已经知道银行的利息会减少(比如说 MBSB / AFFIN 已经减少利息了,AEONCR 不是银行股,但是也是减少利息了),收益率会降低,所以要做好风险评估哦!

资料来源:

(1) https://www.theedgemarkets.com/article/banks-risk-modification-loss-waiving-additional-hp-interest-%E2%81%A0%E2%80%94-analysts

(2) https://www.theedgemarkets.com/article/are-battered-banking-stocks-now-good-bargain

https://klse.i3investor.com/blogs/12stocktalk/2020-05-12-story-h1507000479.jsp