LBS BINA GROUP BERHAD LBS (5789) 林木生集團 - E.E. CAMERON

公司简介

LBS Bina Group Berhad 是一家产业发展公司, 其发展的种类包括了住宅、 商业、 零售与租赁、 酒店和旅游业。 LBS

Bina在各州包括柔佛、 彭亨、 雪兰莪、 霹雳、 吉隆坡、 马六甲与中国等发展产业, 同时拥有18个项目, 包括已完成和在进行中的项目。

LBS Bina Group Berhad 的业务分成五个部分: 产业发展、 建筑、 赛车跑道、 管理与投资和其他。 LBS

的营业额高达99.98%来自马来西亚,其中房地产业务贡献了大约83%的营业额、 建筑业务贡献了约14%、

至于管理与投资的业务是inter-segment revenue、 赛车跑道业务贡献了约0.215% 和 其他业务贡献了0.0057%。

以下是LBS 集团目前在进行着的项目和管理:

管理层分析

Loh Yin Hui

Mr. Loh 是 LBGB 产业管理与维修/保养, 和项目审核/会计部门的总经理,

在2000年 7月加入公司, 并握有土木工程系的专业。 他在过去所累积的经验的项目有包括Bukit Bintang的 Low Yat

Plaza Shopping Mall 和 Capitol Hotel。 除此之外, 他还参与过Galleria Shopping Mall,

Gasing Height Condominium at PJ和 development of township project – Taman

Kota Perdana in Seri Kembangan。 Mr. Loh是于2015年1月担任目前的职位,

是这家公司其中一个最重要的人物, 因为他管理的是公司主要业务的部门。Chen Sau Hiong

Mr. Chen 是 LBGB项目部门的总经理, 在2011年7 月加入公司, 并在产业发展行业 — 在策划、 发展、 实行和维修 / 保养拥有超过26年的经验。 在他加入LBS之前, 他在上市公司拥有20年丰富的经验。 他在2011年7月担任此职位至今。 Mr. Chen 也是公司最重要的人物之一, 因为他管理的部门是项目发展的, 一切发展的细节出自他所管理的部门。

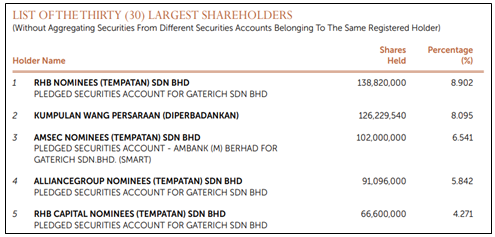

公司大股东

LBS五年财务重点

- 从过去5 年的业绩来看, LBS 的营业额 (Revenue) 逐步增长, 从2014 财政年RM 668.3 Million 逐年大步的增加,5年内共增加了大约RM 453.8 Million 相等同于大约67.9% 至2018 财政年的RM 1.1 Billion。

- 虽然营业额上升但税前盈利 (Profit Before Tax) 的涨幅却没有完全追上营业额的涨幅 , 税前盈利( Profit Before Tax) 从 2014 财政年 的 RM104. 1 Million 逐渐稳健的上升了 大约 RM 55.0 Million, 相等同于 52.8 % 至 2018 财政年的 RM 159.1 Million

- LBS 5年来营业额与税前盈利之间的涨幅大概相差大约 15.1%。

- 这5年来 LBS 的股本 (Share Capital) 不断的上升从 2014 财政年的 RM 538.3 Million ,一路以来增加了 RM 383. 9 Million ,大约71.3% ,至 2018年的 RM 922.2 Million。 这因5 年里 LBS 总有 2次的 Bonus Issue, 1次的Right Issue 和 1次的 Subdivision ,让LBS 的股数暴增 ,从而增加了股本。

- 每股净利 Earnings Per Share (EPS) ,虽然2014财政年至 2017财政年都维持在 6.35 Sen以上,但2018 财政年却大大的滑落至 5.53 Sen 。 虽然营业额和营利都有在上升,但因大量增加的股数,也开始让 LBS 吃不消,而导致每股净利开始被稀释。

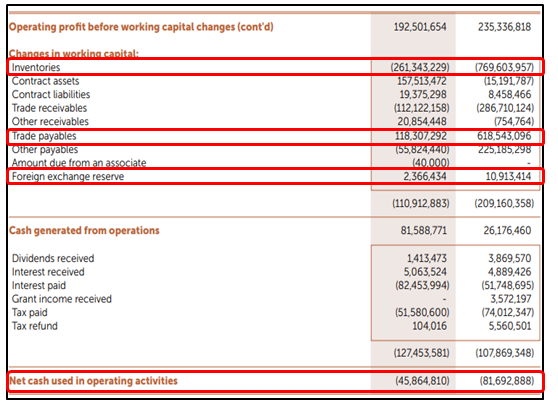

2018财政年对比2017财政年财务状况

- Total Assets 2018 财政年对比 2017 财政年增加大約RM 412.9 mil, 上升10% 至 RM 4.37 bil。 Total Assets 增加因为 Property, Plant & Equipment (PPE) 增加大约 RM91 Mil ,增长35% 至 RM 347.04 mil , PPE增长的主因源自于采购钻孔打桩机,配料厂,预制机械,办公楼和汽车。不仅如此,Inventories 也提升约RM186Mil, 相等于14% 至 RM 1.52 bil。Inventories的增长来自额外认证物业开发成本和现有与未来房地产项目开发的土地成本。

- 除此之外, 还有一点导致Total Assets 增加的原因是 Investment Properties 提高了

- RM 108.27 mil 或者 178% 至 RM 169.15 mil , 这笔数目源自于位于Gombak, KL 增加了多一间名为M3 Mall 的零售购物中心。

- 短期资产方面虽然没什么变动, 但是里面的一些项目有一些变动。 Contract Assets 2018财政年对比2017财政年减少了RM 157.51 mil 或者44%左右至 RM 204.09 mil、 Trade Receivables 提高了RM 113.61 mil 或者 19% 至 RM 710.19 mil、Cash and Bank Balances方面则降低了RM 25.64 mil 或者 25% 左右至 RM 78.20 mil。

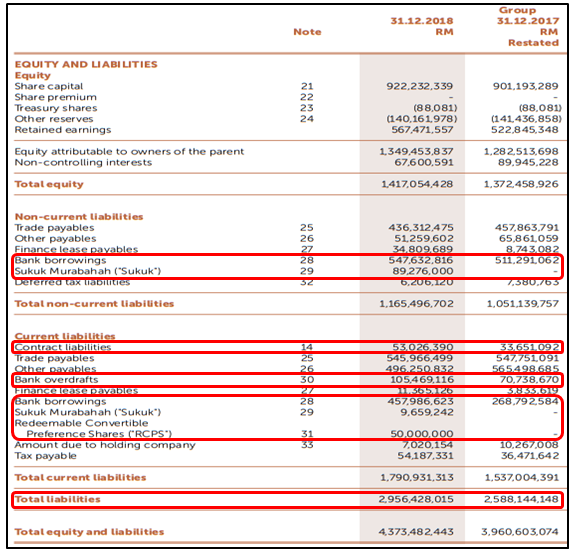

- Total Liabilities 2018财政年对比2017财政年提升RM 368.28 mil 或者14%左右, 主要是集团长期和短期贷款升高。 长期 Bank Borrowings 在2018财政年对比2017财政年升高了大约RM 36.34 mil 或者 7%至 RM 547.63 mil, 而短期Bank Borrowings 则上升了 RM 189.19 mil 或者大概70%至 RM 457.99 mil。 长期和短期的 Bank Borrowings 同时增加源自于Bridging Loans、 Revolving Credits 和 Trade Services 的升高。 其二导致 Total Liabilities 增加的原因是LBS 的一家子公司发行总值相当于 RM 500 mil 的 Sukuk Murabahah, 分为长期和短期, 各自占了 RM 89.28 mil 和 RM 9.66 mil。

- 除此之外, Contract Liabilities方面则增加了RM 19.38 mil 或者 58%左右至 RM 53.03 mil、 Bank Overdrafts 提升约RM 34.73 mil 或者 49% 至 RM 105.47 mil 和 2018财政年多了一个子公司发行的Redeemable Convertible Preference Share (RCPS), 总价值为 RM 50 mil,目的是用来应付项目融资和营运资金的需求。

- CFFI 在2018财政年对比2017财政年增长了大约17% 至 (RM 300.47 mil) , 主要几个原因是LBS 的一家子公司花了 RM 12 mil 收购一家名为 Gerbang Mekar Sdn. Bhd. (“GMSB”)100% 的股权和集团购买了总值 RM 52.83 mil 的 PPE, 其中 RM 49.11 mil 是使用现金购买。

- LBS 的CFFF在2018财政年对比2017财政年减少了 大约41% 至 RM 259.21 mil。 CFFO 虽然是净现金流入, 但是减少了, 其原因主要围绕在两个: LBS 增加偿还 Bank Borrowings 的数目, 2018财政年高达 RM 395.44 mil, 对比2017财政年偿还的 RM 293.25 mil 提升了 大概 35% 左右; 其二是 Proceeds from Exercise of Warrants 降低了 67% 左右, 2018 财政 年的数目为 RM 13.86 mil, 而 2017 财政年为 RM 42.50 mil。这也是好的现象,否则LBS 的每股净利 (EPS) 會因不断增加的股数而逐渐被稀释。

- LBS 集团整个2018财政年的净现金流出是 RM 87.13 mil, 对比2017财政年的净现金流入 RM 103.38 mil 减少了 184%, 从净现金流入转为净现金流出。

- 简单总结就是 LBS 在2018财政年增加了贷款 / 债务, 主要用在两个地方, 第一是还 Bank Borrowings 和 第二是收购公司和购买 PPE。

2019总和四个季度季报分析

- 总和2019四个季度营业额为 RM 1.33 bil, 对比2018财政年的营业额 RM 1.12 bil 增长了18%, 而这个增长源自于 Property Development 和 Management, Investment and Others 的业务。 Property Development 业务的增长是由在 Klang Valley, Pahang和 Johor 正在进行的项目拥有良好的占用率和稳定的建设进度有所驱动, 而Management, Investment and Others 业务的增长存粹是集团内部交易所影响。

- LBS 在第四个季度的季报透露一些公司的未来展望, LBS集团在 2019 总和四个季度达到了 RM 1.63 bil (2018财政年达到 RM 1.5 bil) 的 property sales。

- Klang Valley 是集团主要的property sales 来源, 2019总和四个季度的property sales 的75% 是来自 Klang Valley 的产业。 目前集团还拥有 3980 acres 的土地, 其中各別有 42% 是在南部的柔佛 Johor ,而 41.8 % 是位于巴生谷 Klang Valley,霹雳 Perak 11.5% 和彭亨 4.5 % 等。

- 目前集团拥有 RM 2.24 bil 的 unbilled sales, 保守来说足够撑一年, 但是管理层透露接下来的展望依然保持挑战。

过去12个季度业绩 (资料来源:malaysiastock.biz)

过去8年派息记录 (资料来源:malaysiastock.biz)

技术面走势

总结

LBS 业绩经过8个季度的下滑后, 在2019财政年第四季度上涨5%, 多数贡献来自于房地产发展业务, 房地产的

sales在2019总和四个季度达到 RM 1.63 bil, 对比2018财政年增加了 RM 0.13 bil。 除此之外,

集团营业额在2014财政年至2017财政年都至少翻了一倍, 截至2018财政年的CAGR 高达 13.83%,

如此高成长的公司加上业绩不错的公司因为行业的低潮使得公司的业绩多多少少受到影响。 然而, 历年来LBS 的 PBT Margin 都保持在14%

以上, 直到2019总和四个季度的业绩有稍微下滑了, 导致 PBT Margin 只是在12% 左右。 即便如此, PBT

Margin依然比一些同行來的好, 在行业里不算最佳, 但是至少属于中等, 加上在行业低迷时还有10% 以上的 Margin , 算是过得去。LBS 多数的项目都在 Klang Valley 一带, 以交易量来说的话, 马来西亚的房地产交易量历年来是下跌的, 但是Klang Valley 多数地区都是 Selangor, 而Selangor 的产业是在全部州里面最高的交易量, 加上LBS的60% 以上的房地产业务的营业额来自于 Klang Valley , 以这一点来看的话, 新管状肺炎所带来的影响多多少少都会影响人民 / 购屋者购买屋子的意愿。 然而, 根据东方日报报道, 部分屋价或跌70%, 虽然我们不清楚雪兰莪州会不会也遭殃, 但是整体来说或多或少购屋意愿都会收到影响, 所以不排除接下来 2 – 3 个季度业绩会受到影响。

https://eecameron500984643.wordpress.com/2020/04/24/lbs-bina-group-berhad/