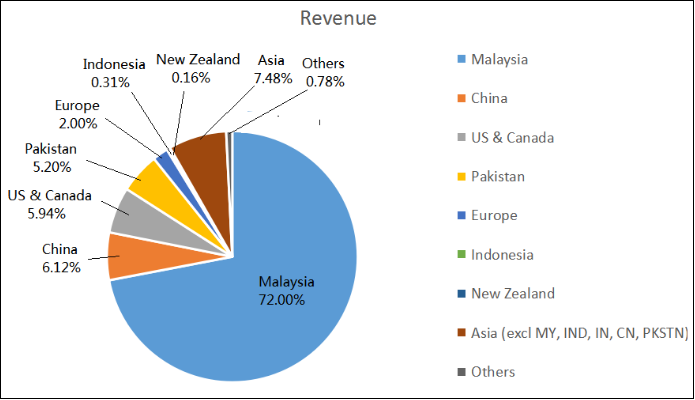

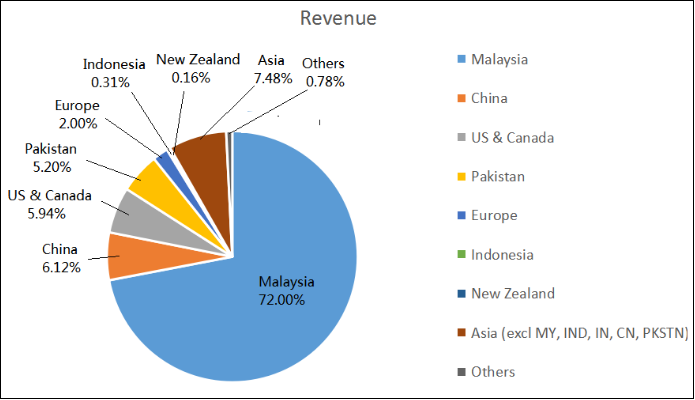

Felda Global Ventures Holdings Berhad (FGV) 是一家种植油棕以及交易油棕买卖的公司,其他业务包括了种植与交易橡胶以及提炼白糖。油棕的部分,除了只是种植与交易之外,FGV也有相关的下游业务,比如说提炼成食用油,或者是生产肥皂,等等。FGV于2012年上市,目前业务分布在11个国家,分别有马来西亚,中国,印尼,美国,加拿大,欧洲,等等的国家,下图显示了各个国家贡献的营业额。

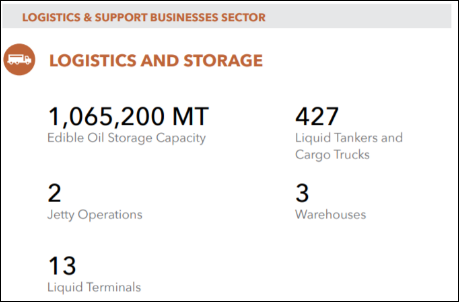

运输业

Research and Development

管理层

管理层薪资

2018 年报分析

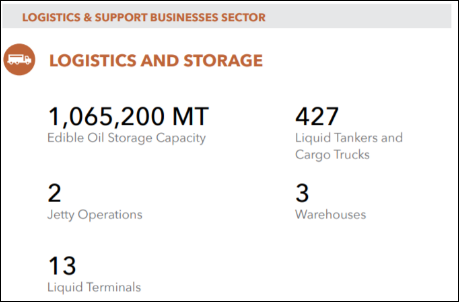

据管理层透露,目前FGV一共种植了 352,385 Ha 的油棕树,其中只有274k Ha是成熟的(树龄4年以上),11,267 Ha的橡胶树,而其他则为少数的植物。相对于总地段一共有 439,725 Ha,还可以种大概 74k Ha 的油棕树。油棕树方面,FGV的平均树龄为14.3岁,一般来说这个年纪是属于 high yield 的年龄。而2018年的 FFB yield 则为 4.21mil MT,平均每Ha 16.89 MT,y-o-y减少了3%。但由于技术性方面的加强,所以 oil extraction rate 走高至 20.49%(2017年是19.83%)。目前厂房一共有68家,这68家厂房是负责把 FFB转化成 CPO的。另外, FGV也有 9 家 CPO 提炼厂来提炼油棕和3家糖厂提炼白糖。

损益表

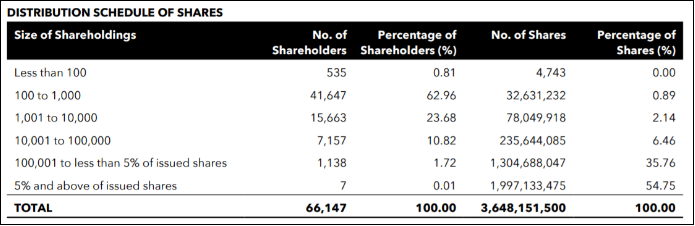

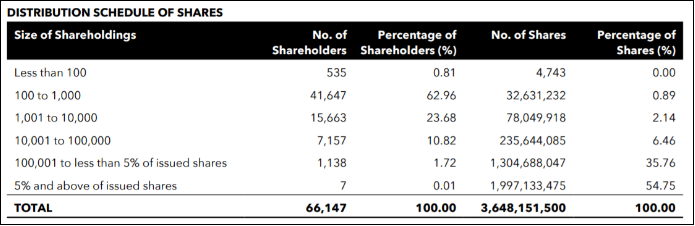

从图上看,持股最多的几乎都在10万 unit以上。而大部分的股东(62.96%的股东)其实只持有1,000股不到。第二多的股东(23.68%的人数)只持有不到10,000股。而持有10,000到100,000股的,也只有10.82%的股东。

季度报告

【DISCLAIMER:以上只是小编看法,大家买卖自负,祝投资愉快】

========= 好康分享 =========

🔥 基本面大师KC Chong书籍链接: https://bit.ly/3ckv5YO

🔥12invest 免费 Telegram 群组:t.me/public12invest

🔥特别专栏 – 访谈系列集:https://bit.ly/2Vw8kdL

🔥TVC 优惠限时优惠: http://m.me/eecameron

🔥线上新手投资训练营:https://bit.ly/3epjaL7

https://eecameron500984643.wordpress.com/2020/04/26/felda-global-ventures-fgv/

- FGV的上游业就是一般的采取 Fresh Fruit Bunch(FFB),然后把它们加工处理成 (Crude Palm Oil)CPO。另外还有一个上游业务就是种植橡胶,这样就可以获得天然乳胶。

- FGV除了种植自己的油棕树以外,还有向Felda Settlers和第三方(Third Party)油棕种植者购买 FFB来处理成 CPO。

- 但是这当中是存在问题的,好比说当Felda Settler或者Third Party把不成熟或者是过期油棕果子卖给FGV时,那么FGV便会因此而面临亏损。这是因为不成熟或者是过期的油棕果子具有非常少的榨油量。所以当FGV榨不到油,便会赔了夫人又折兵。因此,FGV也提出了解决方案,那就是教导这些人(Felda Settler 以及 Third Party)种植油棕树,还有安排定期的时间接收果子。目前为止,FGV本身种植的油棕树一共占据了30%的FFB,而 Felda Settler提供的油棕 46%,Third Party的提供量则是 24%,全部加起来一共是 13.79Million MT FFB。

- FGV的下游业务基本上就是

- 提炼CPO(Refine CPO)

- 分离出无色无臭的提炼油棕(Separation of odourless and colourless refined palm oil)

- 压碎棕榈仁(Crushing of palm kernel)

- 生产消费品(Production of consumer products)

- 生产油脂化学产品(Production of oil-based chemicals)

- FGV下游业的产品是我们在购物时也会看得到的 Saji 和 Adela。而这两家公司除了有售卖食用油之外,还有售卖一些较普通的消费产品:快熟面,Mayonaisse,和炼奶等等。

运输业

Research and Development

管理层

管理层薪资

- 一共有1个人,Chairman – RM 1,949,275

- 一共有6个人,Total of Non-Independent NonExecutive Director – RM 582,918

- 一共有9个人,Total of Independent Non-Executive Director – RM 1,670,102

- 一共有1个人,Total of Non-Independent Executive Director – RM 1,536,318

2018 年报分析

据管理层透露,目前FGV一共种植了 352,385 Ha 的油棕树,其中只有274k Ha是成熟的(树龄4年以上),11,267 Ha的橡胶树,而其他则为少数的植物。相对于总地段一共有 439,725 Ha,还可以种大概 74k Ha 的油棕树。油棕树方面,FGV的平均树龄为14.3岁,一般来说这个年纪是属于 high yield 的年龄。而2018年的 FFB yield 则为 4.21mil MT,平均每Ha 16.89 MT,y-o-y减少了3%。但由于技术性方面的加强,所以 oil extraction rate 走高至 20.49%(2017年是19.83%)。目前厂房一共有68家,这68家厂房是负责把 FFB转化成 CPO的。另外, FGV也有 9 家 CPO 提炼厂来提炼油棕和3家糖厂提炼白糖。

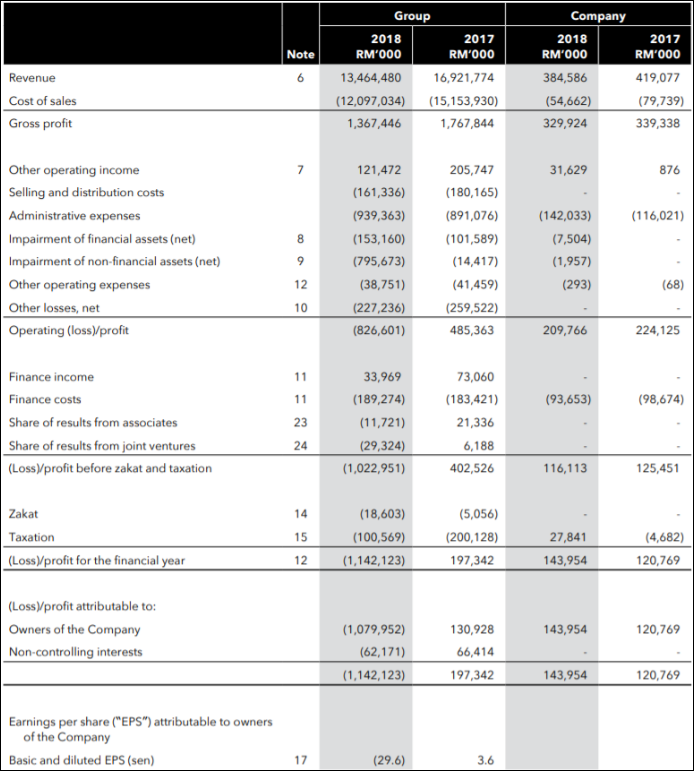

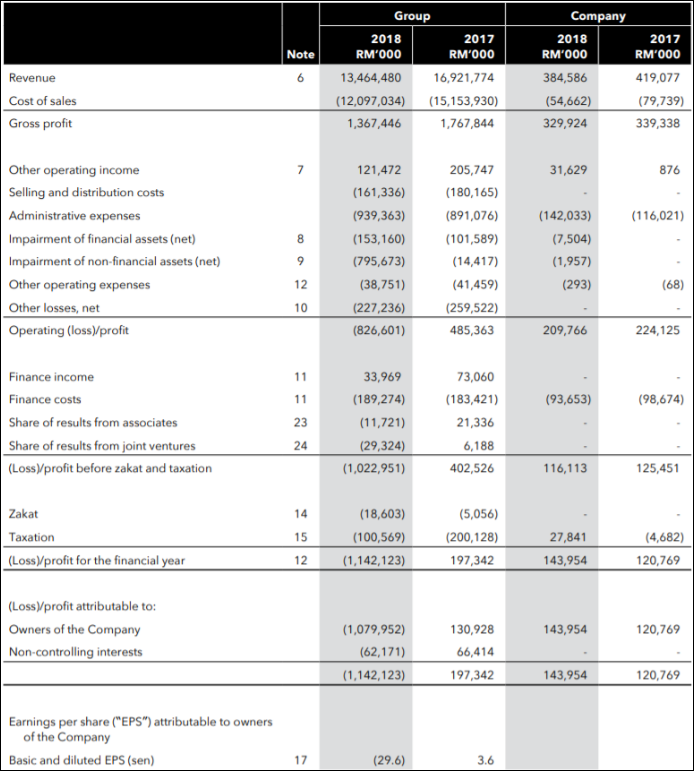

损益表

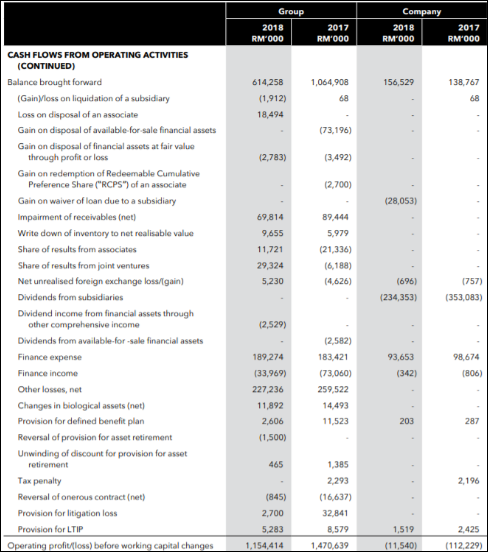

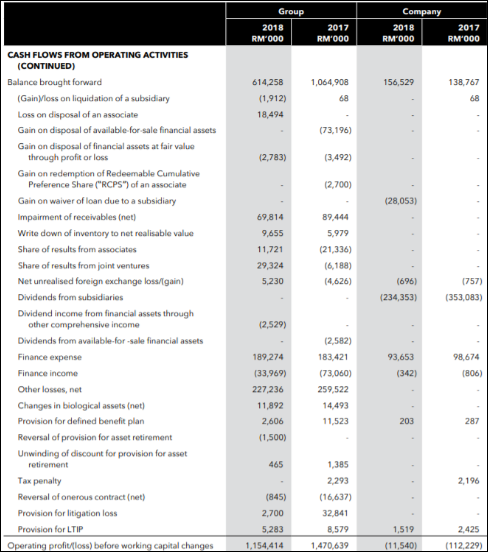

- 2018年的营业额从 RM1 Billion下降至 RM13 Billion,下降竟然高达20%!主因不在于种植业出问题,而是运输业出了问题。由于营业额下降了,毛利率理所当然的也随着下降,毛利率下跌的幅度比营业额大,下降幅度是22%。看过税前盈利,亏损达 RM1.142 Billion,主因所致是 impairment of non-financial assets 高达接近RM8 Million。

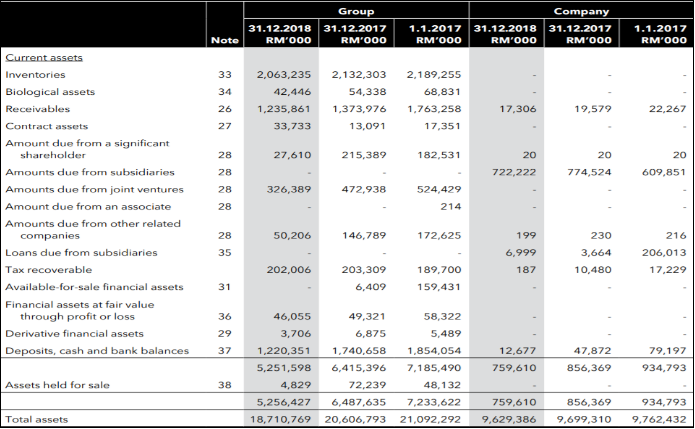

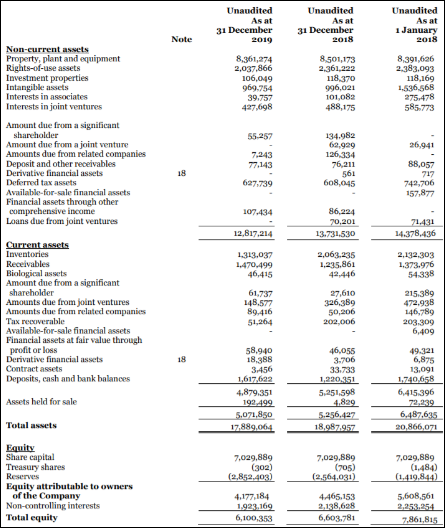

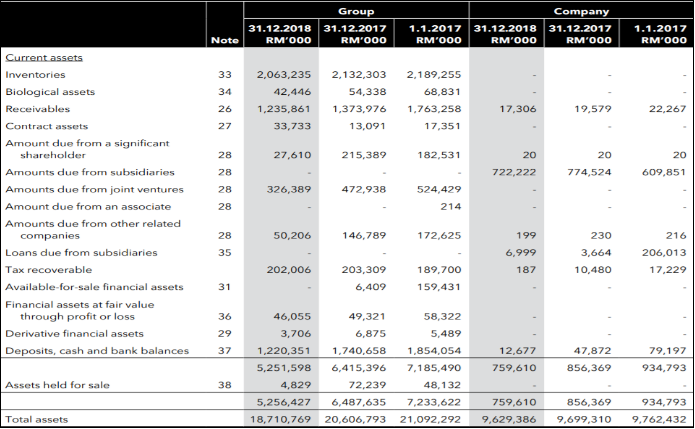

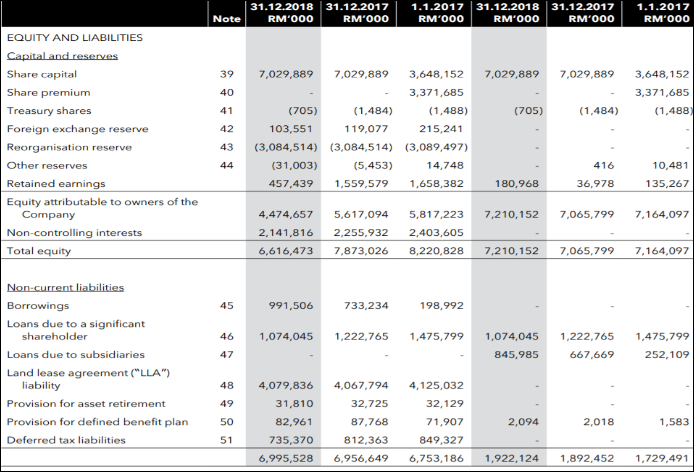

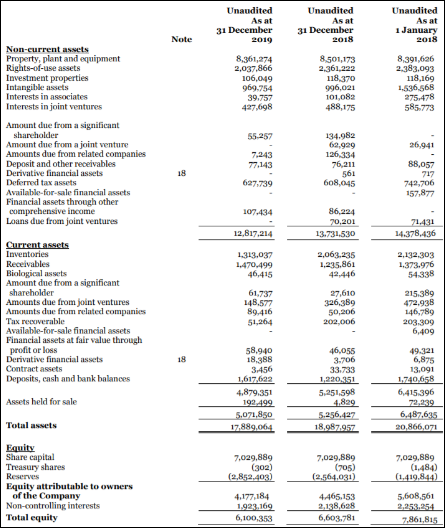

- FGV总资产从RM20.6 Billion减少至RM 18.7 Billion, 全年下降9.2%。资产主要的减少来自于无形资产,从RM 1.54 Billion 减少至 RM 996 Million,其次是来自于现金的减少,从 RM 1.74 Billion 减少至 RM 1.22 Billion。应收账款目前是在 RM1.31 Billion 的位置,y-o-y 下降了11%。FGV的receivables credit term是90天。

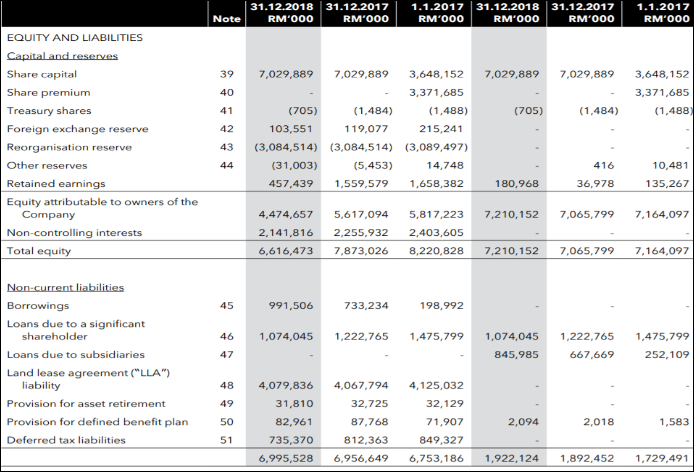

- FGV总负债坐落在 RM12.1Billion,相比2017年减少了大概 RM640 Million,大约5%的降幅。FGV的短期借贷为RM1 Billion,长期借贷 RM 3.252 billion,但短期借贷相比上个年度上升幅度较高,从RM733 Million 上升了 35%。应付账款方面则从 RM1.18 Billion增高至 RM 1.23 Billion。FGV的payable credit term和receivables一样是90天,两者的数目也算是接近。

- FGV在2018年里的 cash position 是 RM 1.096 Billion,相比2017年减少了RM600 Million。

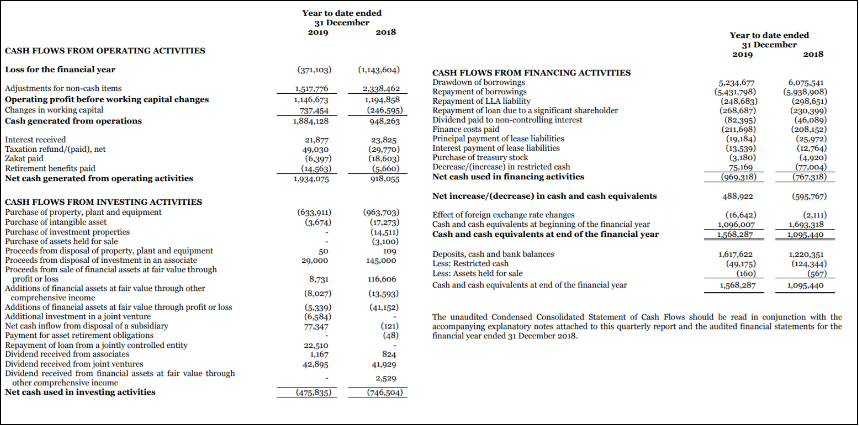

- 在 cash flow from operations 方面,现金收入从 RM1.616 Billion减少至RM957 Million,主要的减少其实是公司亏损所导致的。

- Cash flow from investing 方面,整体上没有多大改变,capital expenditure也几乎是保持。

- 而融资方面的话,整体来说公司是没有融资的,大约用了 RM738 Million 来还了借贷,其中也包括了公司增加在 cash reserve的 RM30 Million。

从图上看,持股最多的几乎都在10万 unit以上。而大部分的股东(62.96%的股东)其实只持有1,000股不到。第二多的股东(23.68%的人数)只持有不到10,000股。而持有10,000到100,000股的,也只有10.82%的股东。

季度报告

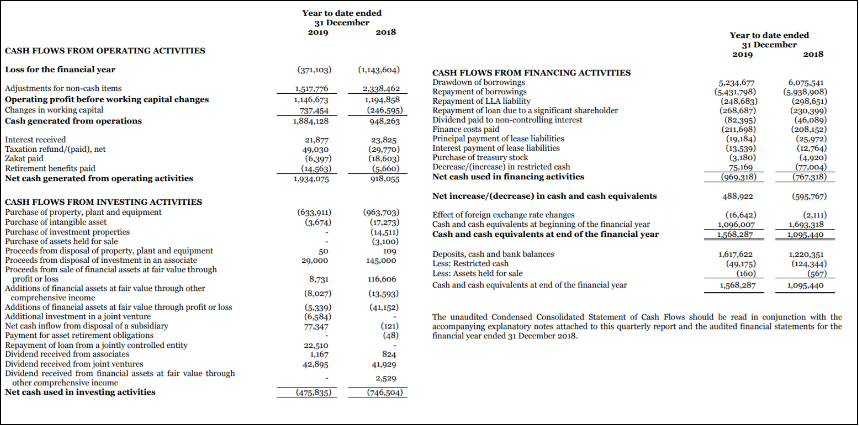

- 2019年FGV一共创造了RM13.2 Billion的营业额,和2018年相比下降了1.5%。

- 其次毛利润达RM1.2 Billion,和2018年相比也是下降了,y-o-y下降幅度为12.5%。

- 另外是税前盈利,2019年的税前盈利是位于亏损位置,亏损达 RM350 Million。主要原因是因为公司需要做impairment,所以盈利降低了。然而在那么多的开销里,Administrative expenses竟然是最高的!就算这笔Adminsistrative expenses比起2018年确实是减少了,但这个数目竟然是毛利润的68%,未免也太吓人了!

- 虽然2019的总盈利还是处于亏损的阶段,但是亏损比2018年来的少。2018年亏损了RM1.1 Billion,而2019年亏损了RM371 Million。

- 2019年的总资值RM17.9 Billion,相比2018年是降低了接近6%。

- 在总资产里,流动资产占28.4%,而非流动资产占71.6%。但这不代表公司不具有流动性,这对种植公司来说是正常的。

- 其中,应收账款 Receivables从RM1.2 Billion提高至 RM1.4 Billion。

- 2019的NTA一共是RM1.67

2019的总负债是RM11.8 Billion,相比2018年的RM12.4 Billion降低了4.8%。

- 在总负债里,长期债务占RM6.7 Billion,比率为57.1%。而短期债务则占了RM5.1 Billion,比率为42.9%。

- 2019长期的借贷(Borowings)是处于RM766 Million 的位置,而短期借贷则是RM3.2 Billion。

- 至于应付账款(Payables)方面也是稍微减少了,从RM1.23 Billion降低至 RM1.21 Billion。

- 现金流方面,Cash flow from operating activities 获得了翻倍式的增长,从RM918 Million升至RM1.9 Billion。主要原因是营运资金(working capital)是增加的

- Cash flow from investing activities方面则是减少了投资拨备。从2018年的RM746 Million 减少至 RM475 Million。主要原因有两个,一是因为减少了用于购买Property, Plant & Equipment(PPE)的资金,第二是因为卖掉了一家子公司获得了RM767 Million的现金。

- Cash flow from financing activities方面是负数的,从2018年的RM767 Million增加至RM969 Million,主要增加的原因是派息方面的增加,以及drawdown of borrowings的减少。

【DISCLAIMER:以上只是小编看法,大家买卖自负,祝投资愉快】

========= 好康分享 =========

🔥 基本面大师KC Chong书籍链接: https://bit.ly/3ckv5YO

🔥12invest 免费 Telegram 群组:t.me/public12invest

🔥特别专栏 – 访谈系列集:https://bit.ly/2Vw8kdL

🔥TVC 优惠限时优惠: http://m.me/eecameron

🔥线上新手投资训练营:https://bit.ly/3epjaL7

https://eecameron500984643.wordpress.com/2020/04/26/felda-global-ventures-fgv/