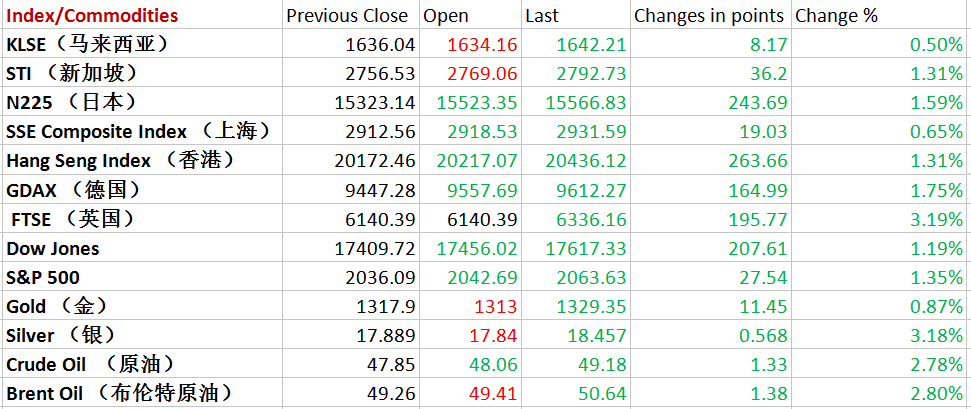

昨日周三迎来可以令投资者高兴的一天,全球股市全面上扬,金价和油价也持续上扬,重新挑战1330美元以及50美元关口。

国内新闻

1) 7月15日起‧天然气涨1.52令吉

大马气体(GASMSIA,5209,主板贸服组)宣布,将从7月15日起调高大马半岛非电力领域天然气平均价5.95%或1令吉52仙,从每MMBtu(百万热能单位)25令吉53仙提高至27令吉零5仙。

该公司发文告表示,相关调幅符合能源委员合理化全国天然气价格,以及天然气成本转嫁机制(GCPT)每6个月上调管道天然气价格策略。

在新价格下,住宅天然气价格保持在每MMBtu19令吉52仙,但年用量介于600、601至5000和5001至5万MMBtu者天然气价格将分别调高至1令吉42仙、1令吉43仙和1令吉34仙,至每MMBtu25令吉20仙、25令吉33仙和25令吉59仙。

天然气年用量为5万零1至20万和20万零1至75万MMBtu者,天然气价格将各上调1令吉50仙至每MMBtu26令吉69仙,而天然气用量为75万MMBtu或以上者,新天然气价格为每MMBtu27令吉58仙,涨幅为1令吉55仙。

大马气体认为,天然气价格调整不会对公司业务带来重大影响,但预期对截至2016年12月31日止财政年作出正面贡献。

2) 脱欧或引发骨牌效应‧马股可应付186亿流出

英国脱欧问题或引发骨牌效应,若瑞士、意大利、荷兰及丹麦等国皆宣告脱欧,全球资本市场将引起莫大动荡,而分析员认为马股可能因而大泻,投资者能坐收渔人之利,下半年可以考虑趁低吸纳低估股票。

今日收市,马股上扬8.17点,报1642.21点。

大众研究表示,马股目前面临进退两难的情况,没催化因素刺激之余,也缺乏大因素拖累,在剩余的6个月,马股估计也不能表现,只能在目前水平上横摆趋跌,年终或只能收在1720点。

3) 首季悲喜交加‧沙肯石油短空长多

沙肯石油(SKPETRO,5218,主板贸服组)2017财政年首季财报喜忧参半,分析员相信领域环境艰难、赚益萎缩等挑战将持续扯住短期盈利增长后脚,但集团擅长长期抗战,长期展望料更为乐观,普遍维持财测和投资评级不变,等候第二季财报释出更明朗短期前景讯息。

工程与建筑(E&C)以及能源业务表现不振,拖累沙肯石油截至2017年财政年首季核心净利仅为1亿1630万令吉,总体表现悲喜交织。

肯纳格认为沙肯石油表现逊预期,只达到全年盈利目标的23%,归咎于赚益低于预期,特别是工程与建筑业务,相信短期前景在赚益萎缩隐忧,以及合约更新步伐缓慢下将持续充满挑战。

4) 45亿未结账销售支撑‧绿盛世负债续改善

绿盛世(ECOWLD,8206,主板产业组)上半年业绩及销售符合预期,分析员相信,即使积极展开收购活动,在45亿令吉未结账销售支撑下,净负债率可维持在50%健康水平,维持财测不变。

安联星展认为,新晋发展商以史无前例的速度销售产业,反映产业买家对该集团品牌的信心。

该公司在2014财政年取得32亿令吉销售后,2015财政年再取得30亿1600万令吉产业销售业绩,于市场弱势期间表现优异。

截至2016年5月,该公司未结账销售企于45亿1000万令吉,料可支撑盈利至2018财政年。

2016财政年该公司放眼40亿令吉销售目标,主要受11项进行中的发展计划、2项新发展计划及绿盛世国际(EWI)股权收购支撑。

5) 出口跌‧英脱欧‧大马双赤隐忧升温

展望下半年,大众研究表示,以马币计算,出口仍稳定成长,但若以美元计价,出口量显着下跌,大马有出现双赤的风险,特别是在英国脱欧后,可能拖垮全球贸易。

虽然有出现双赤可能,但大众认为这并不是结构性改变,只是暂时现象,虽然近期数据特别疲弱,但该行还是认为全球贸易惯性能让大马贸易账平衡。

“虽然目前欧洲出现不明朗因素,但国与国之间应该能做出理智决策,使各方受益。”

以个别市场而言,大马对4个主要贸易国出口都见走跌,特别是占总出口11.2%的中国。

除此之外,大众认为经济还有一个脆弱点,外资持有大量大马债权,如果出现惊慌抛售,整个状况将失去控制,影响马币。

国际新闻

1) 疑港掉期狂扫美元‧人民币罕见负利率‧隔拆跌至-3%

英国脱欧令资金走向美元避险,为保持美元流动性,港银疑大量做人民币掉期以获取美元资金,导致离岸人民币(CNH)短期拆款利率重现负利率,人民币隔夜拆款利率昨(28)日于交易时段跌至-1.2%,一周拆款利率亦曾低见-0.3%;翌日隔夜拆款利率急跌至-3%。

财资市场公会数字显示,人民币隔夜拆款利率定价为0.91%,按日跌0.5%;一 周拆款利率定价为1.63%,按日跌0.34%。不过,于交易时段隔夜拆款利率曾跌穿-1%,一周拆款利率亦曾低见-0.3%。翌日隔夜拆款利率更一度低 见-3%。市传有银行“摆乌龙”,香港人民币清算行中银香港(2388-HK)亦承认,有个别银行误解本季人行收取准备金的计算方式,导致负利率出现。

香港人民币负利率现象罕见,但并非首次,今年首季季末隔夜拆款利率曾经低见-10.5%,当日人行首次实施新例,要求境外银行上缴存款准备金,银行宁愿以负利率拆借资金,以减少上缴基数,避免长达3个月的锁定期。

2) 英国脱欧‧日本成重灾区

英国脱欧造成避险资金大幅敲进日圆,使得日圆大涨,日经指数下跌幅度为欧洲股市以外最重的市场,创下5年来最深跌幅。英国脱欧24小时之内,日本市场损失金额几乎与311事件一样。使得日本成为脱欧事件最大重灾区。

过去日圆贬值是安倍经济政策当中相当重要的一箭,带动观光与出口,活络日本经济,安倍下一步即是要求赚钱的企业帮人民加薪,同时改革僵化的企业制度。所以,日本政府一点都不愿看到日圆大涨,但经济学家看到日本中行平抑日圆的工具几乎都已用尽。

日本也可以卖日圆换美元,但最大的阻碍是政治。过去日本中行被指责干预汇率,为避免竞争性贬值,G7国家已经协议一同管理汇率,同意汇率政策要共同商讨。

脱欧之前日圆就已经开始上涨,主要是投资人看准中行没有控制汇率的空间,丰田表示日圆升值会侵蚀三分之一获利,现在100日圆兑1美元,分析师预期日圆兑美元有可能升破85兑1美元,是安倍上任以来从未见过的水准。

面对大环境剧变,安倍三支箭铺设的再完美,最后只能感叹人算不如天算。

http://financialdiariesklse.blogspot.my/2016/06/29062016.html