孩子上大学要花多少钱?/史慧娴

大学教育可让你的孩子学习必要技能,从而使他们在职业道路上取得成功。

不幸的是,大学教育费相当昂贵,而父母很可能就是需要为此买单的人。

尽管你可能已经知道会很昂贵,但你可能不知道大学教育的短期和长期成本是多少。

在为孩子未来做准备时,需要考虑以下几项费用。首先来看看一些需要预先规划的费用。

学费:政府大学学费较低

这是在送孩子上大学前,最需要优先考虑的事情。特别是若孩子想要到海外接受教育时,这点会更加重要。

幸运的是,政府资助的公立大学,可以较低的学费为本地学生提供课程。

不过,这些大学的招生入学人数通常有限,因此你或不得不考虑将孩子送到学费更高的私立大学。

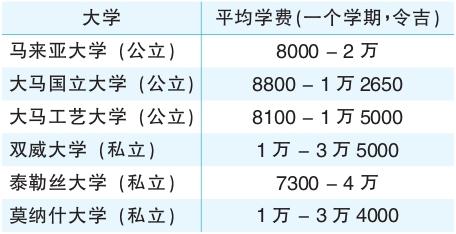

本地大学学费:1学期高达4万

这个列表只是个大概的情况,但应该可让你了解到本地大学平均学费得多寡,方便你规划财务。

宿舍:与同学合租减负担

另一笔还需要考虑到的大开销,就是孩子入学后的大学住宿。

除非你很幸运,住家很靠近大学,否则大部分情况下孩子需要在就读期间寻找宿舍。

简单来说,双威大学就附有宿舍,但三个月的住宿费约处于2300到4900令吉左右,取决于房间大小。

另外,马来亚大学学生宿舍按日收费,价格范围介于6.50到10令吉之间,也取决于房间大小。

同时,还有许多学生会在就读1年后,从学校宿舍搬入私人出租房间,与朋友同住一屋檐下。

再次以双威大学为例子,双威大学周边地区拥有许多可出租的房间,价格约可达每月1200令吉,或者更多。

取决于房屋大小,若有较多同学一同分摊租金,合租会是个较可负担的选择。

学生宿舍往往很方便,因为通常提供餐饮服务,且可包含在住宿费中。

虽然这类宿舍租金会更贵,但至少你不用担心孩子会选择挨饿。

如前所述,若孩子选择靠近家的大学,那么家长就不用担心有太多额外开销。

生活开销:提醒省钱合理开销

若孩子离家学习并独立生活,他们的生活开销也需要纳入考量。毕竟孩子如果还待在家,就能亲自照顾他们。

但若他们独自在外生活,就需你提供额外资金来过活;而你就需要判断当地生活开销多寡。

当然孩子还是需要学会如何规划开销与省钱,以在有限资金情况下,独立应对额外开销。

同时,提早开始教育孩子理财观念是好事,且就算已经教导他们了,但还是要不断提醒,才能让他们持之以恒。

如何提早准备

提早搞清楚孩子是否有意上大学。若有,你该开始考虑家庭财务状况了。

虽然这是项艰巨的任务,但只要越早开始准备,还是有很多办法来帮助你达成目标。

第一个办法就是越早开始储蓄越好。大部分人可能一年内可能都无法拿出1万令吉,更何况是拿出5万甚至10万令吉来支付大学学费。

实际上,这通常需要10到15年时间,来筹足存款;而且在孩子出生后越早为其准备教育基金,就能在需要时应付学费负担。

以下数招可让帮助你为孩子得未来做好准备:

1. 建立投资基金

投资是保障未来财务的方法之一,而且有许多种不同的投资方法可供你选择。

其中一个最安全的方法,就是将钱放在定存户头内。

虽然定存回报并不惊人,但几乎不会带来风险,并且若将利息再投资,假以时日至少可以看到不错的增长。

你也可以尝试投资股票和信托基金,这些投资还能线上操作和监控,并依据个人风险承受力来适时调整。

2. 高等教育基金(PTPTN)或其他贷款方案

另一个办法是申请政府所提供的PTPTN,但这仅提供给在本地求学的大马学子。

不过,请记得告诉孩子,他必须在就业后开始支付这笔贷款,这也代表他们会在刚步入社会时背负债务。

此外,还有许多机构会提供学贷,但若你膝下有多名子女,且都由你承担所有贷款,将会成为一大重担。

3. 教育保单

若你不想为孩子申请教育贷款,数家保险公司有提供教育保单,可资助你的孩子高等教育费用。

这些保单不止提供储蓄保险,还能让你参与到不同的投资联结基金。

尽早规划

大学对于孩子人生的重要性,是毋庸置疑的。

不过,你必须要有个靠谱的计划,了解学费负担有多大,才能让他们在拥有良好高等教育的同时,又不会让你陷入糟糕的财务状况中。

#WalletWisdomWithWaihun

想知道更多理财贴士,你也可以上到iMoney学习中心网站 https://www.imoney.my/articles

免责声明:以上资讯只提供分享及参考用途而非正式理财、投资或产品购买意见。

因个人情况及需求会有差异,读者可依据自身独特情况再向笔者取得建议或者联络自己特许理财规划师取得咨询。版权所有翻印必究。

https://www.enanyang.my/%E5%90%8D%E5%AE%B6%E4%B8%93%E6%A0%8F/%E5%AD%A9%E5%AD%90%E4%B8%8A%E5%A4%A7%E5%AD%A6%E8%A6%81%E8%8A%B1%E5%A4%9A%E5%B0%91%E9%92%B1%E5%8F%B2%E6%85%A7%E5%A8%B4