辉高FAVCO(主板工业产品及服务组)是自己谈论的第一家公司,不知不觉距今已三年。在高峰时期,辉高的股价曾经在2014升至RM3.99。自那后油价就开始崩跌,而惨烈的油气领域的寒冬时期也降临。这期间很多油气股的业绩与股价都惨不忍睹,股价跌超过九成的不在少数。辉高的业务和油气领域息息相关,自然也受到影响。股价曾一度下跌超过40%。

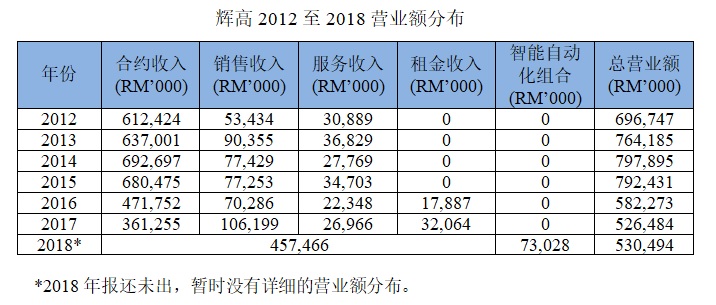

如预期般,公司的营业额和净利在2016和2017确实是下跌了不少,但公司的表现还是可圈可点的。在订单减少的情况下,公司的净赚幅还能维持在12%(比生意兴旺时还高),这证明了管理层的远见和控制成本的能力。另外,公司的股息也没减少很多。能有这样的业绩,很大程度是因为公司多元化了收入来源,其中包括售后服务、出租吊机等业务。

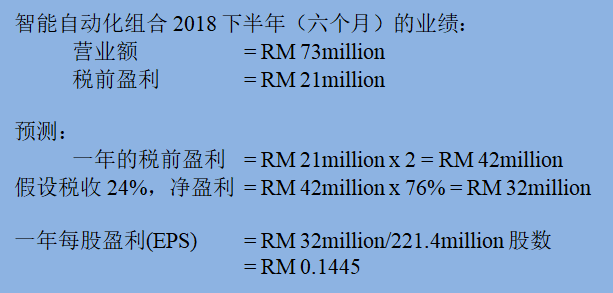

最近,公司在3/7/18完成了收购4家新公司,在季报里这些新的业务被归类为智能自动化组合(Intelligent Automation

Group)。新公司提供设计、工程、校准、认证、安装、调试及自动化处理,大多数业务也和油气业有关。在2018下半年,这新组合一共贡献了7千3百万的营业额和2千1百万的税前盈利。这大约相等于公司2018整年总营业额的13.6%和税前盈利的22.3%。换算整年的话,这新组合能提供大约4千2百万(2千1百万令吉

x

2)的税前盈利。假设税收是24%,新业务的净利一年大约是3千2百万,等于每股RM0.145的净利,是2018盈利的一半!这对公司来说确实是很大的贡献。

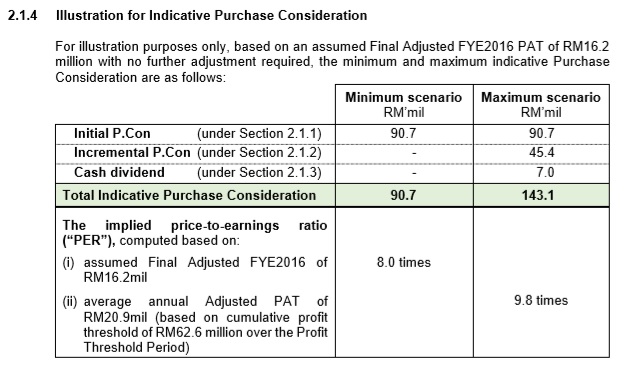

但如果看回收购文告,这4家公司在2016的总净盈利只有1千5百万令吉而已。在收购后盈利就呈翻倍式成长,不排除有一次性的收入。如果是的话,以上的预测就高估了新业务的盈利。

另外,如果在2017至2019这三年里,新组合的总盈利达到6千2百6十万令吉的话,辉高是还要支付额外的5千2百4十万令吉给卖方。以目前的情况看来,要达到这盈利是很有可能的。以公司目前的财务状况看来,这额外的5千2百4十万令吉对公司没什么的影响。

影响油气领域的因素很多,比如页岩油的产量、油盟的减产、电动车的发展等,但目前已有逐渐复苏的迹象。不少油气股的股价也已翻倍上涨,看来大家都对油气领域的复苏十分乐观。辉高的股价在这期间也回升了不少。公司的未执行订单自2018的第二个季度也开始慢慢增加。据2018末的季报,公司的未执行订单为五亿六千万令吉。虽然积极拓展其它业务,但油气业还是公司主要的服务对象。油气领域的复苏,是公司的一剂强心针。

辉高的春天,是不是已经到了?

Keatming

15/3/19