隨著工作年數增加,你是否有發現一些人不是富二代收入也不特別高,但整體財務方面卻比你成功? 這又是什麼原因呢?

雖然現在是資訊流通透明的時代,我發現很多人的財商幾乎還是零。個人認為原因有二,第一是學校沒教,第二是很多人畢業後就完全停止學習,也不願自學財務方面的知識。抱怨收入不高、大環境不好的同時,自己是否曾付出努力去學習呢?

就舉自己身邊朋友的例子。

朋友 A 薪水不高,聽她媽的話(她媽聽銀行理專的話)把辛苦工作存下的錢拿去買高手續費的基金(好讓理專能抽一次傭金)。當績效好或不好的時候,理專都建議她停利或停損轉換到其他基金(再抽一次轉換手續費)。

為什麼不要買昂貴的主動式基金,綠角財經筆記有很詳盡的說明和實例。一言以蔽之,你很可能付出高額費用又得到不佳的報酬。朋友的媽媽我也認識,客觀地說是屬於知識和財商都偏低的群體。我曾數次跟朋友 A 說明為什麼這樣做是很糟糕的理財方式,但她即使知道我在財金方面的專業也沒有改變她處理錢的方式,寧可照媽媽和理專說的做。

再舉一個自己親人的例子。

多年前在我大二時家人曾買投資型保單。當時我已稍有理財方面的知識,一看那保單,XXX! 投資的部分是買進該保險所屬金控旗下基金,手續費 5% !! 保險的部分就更不用說了,這種保單的保險都是有跟沒有一樣。這要財商多低才會購買這種吸血垃圾啊!

在我強烈反對下家人請保險業務員來解約,想當然爾保險業務員一定極力勸說不要解約,還在我面前說 5% 手續費並不高,聽了臉上何止三條線,三百條線都出來了。套句柯 P 的話,這位保險業務員要嘛是不讀書,要嘛是沒良心,或者兩者皆是。

保險的例子簡直不勝枚舉,儲蓄險就是另一個常見的糟糕產品,可惜認識的人中還是很多零財商的人中招。關於儲蓄險有多糟糕,網路上也有數不清的資訊可以查。買手機買電腦時大部分人會先上網比價,但買保險時卻不知道先 Google 一下,真是奇怪的現象。

最近還有一個例子。又是保險業務員的例子。

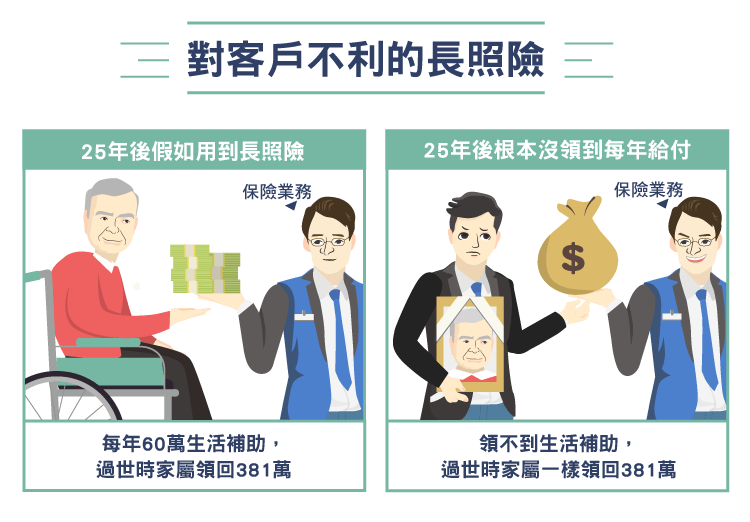

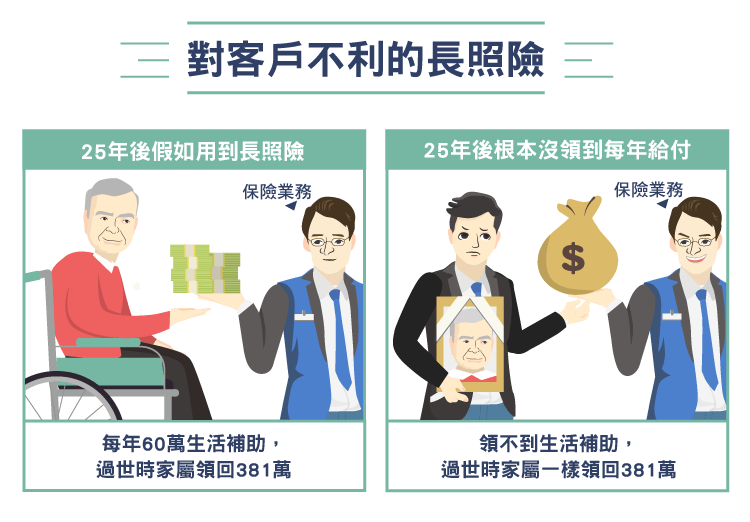

家父目前 62 歲,保險業務員建議他買長照險,一年 36 萬繳十年,如果未來需要長照一年可領 60 萬領到生命終了,然後家屬可領回總繳保費的 1.06 倍(360 萬*1.06 = 381.6 萬)。如果未來沒有用到長照,家屬一樣可領回總繳保費的 1.06 倍。

稍微算一下就知道這保單實在是太划算了—對保險公司和業務員來說。

2016 年台灣的平均壽命是 80 歲,除去意外死亡的人這個數字還會更高,隨著醫療進步平均壽命也會繼續拉長。我的外公和祖母現在也都將近九十歲,外公現在雖然腳有點問題,但依然能行動自如,還能出國玩。以家父健康的生活方式,萬一真有需要長照大概也是很久以後的事。就簡單以二十五年來算吧。

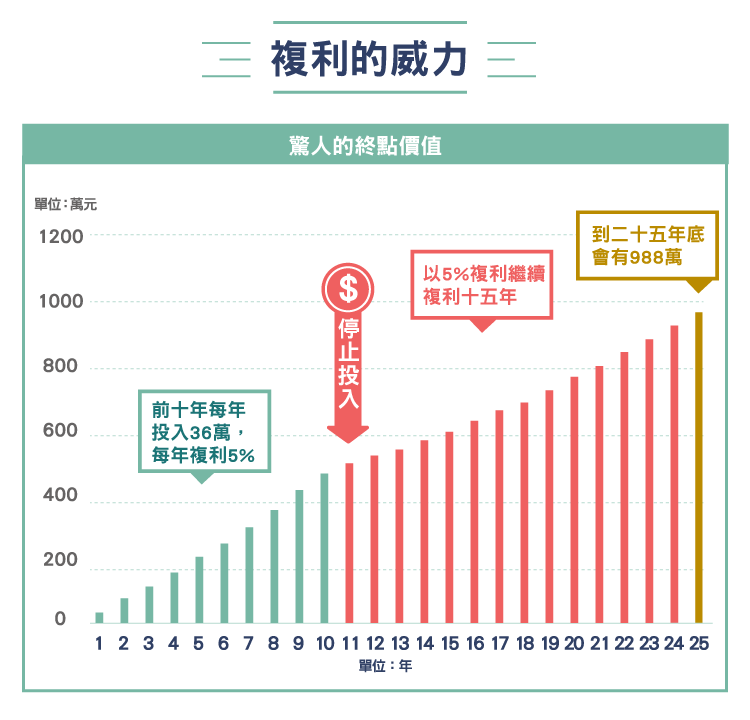

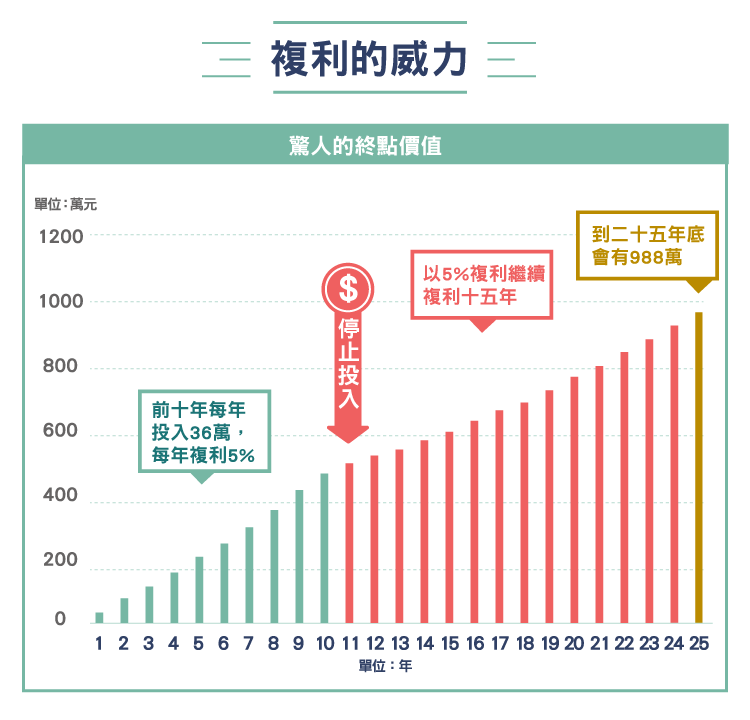

如果每年投入 36 萬持續十年,並且只以 5% 複利 (5% 還不如美國股市長期的平均報酬,也就是說要獲得更高的報酬只要投入低成本 ETF 也可達到,並不困難),十年後是 475 萬多。十年後停止投入,以 5% 複利繼續複利十五年,到二十五年底會有 988 萬。

假設二十五年後需要長照,每年領 60 萬,過世時家屬領回 381 萬,代表過世前要在需要長照的狀態下領十年才有 988

萬。而且這還沒算上二十五年後繼續複利剩餘資金還能成長(假設第二十六年從 988 萬拿出 60 萬,928

萬還能繼續複利)。另一種情況是老天保佑不需要長照,家屬領回 381 萬,保險公司這時大概比保戶更感謝上帝感恩佛祖了。

假設二十五年後需要長照,每年領 60 萬,過世時家屬領回 381 萬,代表過世前要在需要長照的狀態下領十年才有 988

萬。而且這還沒算上二十五年後繼續複利剩餘資金還能成長(假設第二十六年從 988 萬拿出 60 萬,928

萬還能繼續複利)。另一種情況是老天保佑不需要長照,家屬領回 381 萬,保險公司這時大概比保戶更感謝上帝感恩佛祖了。

360 萬放銀行以 1% 複利十五年都有 417 萬了,保險公司拿了你這些錢那麼多年只要給你 381 萬,真是太好賺了。如果再考慮通貨膨脹,你會知道事實上還更虧,以 1.5% 的通貨膨脹計算,二十五年後的 381 萬相當於今天的 261 萬,而且到時候的每年 60 萬還不一定足夠支付長照的費用呢。

360 萬放銀行以 1% 複利十五年都有 417 萬了,保險公司拿了你這些錢那麼多年只要給你 381 萬,真是太好賺了。如果再考慮通貨膨脹,你會知道事實上還更虧,以 1.5% 的通貨膨脹計算,二十五年後的 381 萬相當於今天的 261 萬,而且到時候的每年 60 萬還不一定足夠支付長照的費用呢。

差點忘了說,保險業務員的佣金有多高,大家可以自行 Google。賣每年 36 萬繳十年的長照險可以抽那麼高的佣金任誰都會發揮三寸不爛之舌去賣。當保險業務員跟你說他是為了保戶的將來著想,請自行把"保戶"翻譯成"我","將來"翻譯成"錢包"。查理蒙格說過,「如果你想預測人們會怎麼表現,只需要看他們的動機就足夠了。」

寫到這都不得不讚嘆一下巴菲特的睿智,很早就知道如何靠保險公司賺錢。

除去富二代這個群體外,我越來越覺得一個普通人財務上的成敗與個人的知識和自學能力有很大的關係。不提高財商,你賺再多錢也沒有用。

https://www.stockfeel.com.tw/%e4%b8%8d%e6%8f%90%e9%ab%98%e8%b2%a1%e5%95%86%ef%bc%8c%e4%bd%a0%e8%b3%ba%e5%86%8d%e5%a4%9a%e9%8c%a2%e4%b9%9f%e6%b2%92%e6%9c%89%e7%94%a8/

雖然現在是資訊流通透明的時代,我發現很多人的財商幾乎還是零。個人認為原因有二,第一是學校沒教,第二是很多人畢業後就完全停止學習,也不願自學財務方面的知識。抱怨收入不高、大環境不好的同時,自己是否曾付出努力去學習呢?

就舉自己身邊朋友的例子。

朋友 A 薪水不高,聽她媽的話(她媽聽銀行理專的話)把辛苦工作存下的錢拿去買高手續費的基金(好讓理專能抽一次傭金)。當績效好或不好的時候,理專都建議她停利或停損轉換到其他基金(再抽一次轉換手續費)。

為什麼不要買昂貴的主動式基金,綠角財經筆記有很詳盡的說明和實例。一言以蔽之,你很可能付出高額費用又得到不佳的報酬。朋友的媽媽我也認識,客觀地說是屬於知識和財商都偏低的群體。我曾數次跟朋友 A 說明為什麼這樣做是很糟糕的理財方式,但她即使知道我在財金方面的專業也沒有改變她處理錢的方式,寧可照媽媽和理專說的做。

再舉一個自己親人的例子。

多年前在我大二時家人曾買投資型保單。當時我已稍有理財方面的知識,一看那保單,XXX! 投資的部分是買進該保險所屬金控旗下基金,手續費 5% !! 保險的部分就更不用說了,這種保單的保險都是有跟沒有一樣。這要財商多低才會購買這種吸血垃圾啊!

在我強烈反對下家人請保險業務員來解約,想當然爾保險業務員一定極力勸說不要解約,還在我面前說 5% 手續費並不高,聽了臉上何止三條線,三百條線都出來了。套句柯 P 的話,這位保險業務員要嘛是不讀書,要嘛是沒良心,或者兩者皆是。

保險的例子簡直不勝枚舉,儲蓄險就是另一個常見的糟糕產品,可惜認識的人中還是很多零財商的人中招。關於儲蓄險有多糟糕,網路上也有數不清的資訊可以查。買手機買電腦時大部分人會先上網比價,但買保險時卻不知道先 Google 一下,真是奇怪的現象。

最近還有一個例子。又是保險業務員的例子。

家父目前 62 歲,保險業務員建議他買長照險,一年 36 萬繳十年,如果未來需要長照一年可領 60 萬領到生命終了,然後家屬可領回總繳保費的 1.06 倍(360 萬*1.06 = 381.6 萬)。如果未來沒有用到長照,家屬一樣可領回總繳保費的 1.06 倍。

稍微算一下就知道這保單實在是太划算了—對保險公司和業務員來說。

2016 年台灣的平均壽命是 80 歲,除去意外死亡的人這個數字還會更高,隨著醫療進步平均壽命也會繼續拉長。我的外公和祖母現在也都將近九十歲,外公現在雖然腳有點問題,但依然能行動自如,還能出國玩。以家父健康的生活方式,萬一真有需要長照大概也是很久以後的事。就簡單以二十五年來算吧。

如果每年投入 36 萬持續十年,並且只以 5% 複利 (5% 還不如美國股市長期的平均報酬,也就是說要獲得更高的報酬只要投入低成本 ETF 也可達到,並不困難),十年後是 475 萬多。十年後停止投入,以 5% 複利繼續複利十五年,到二十五年底會有 988 萬。

差點忘了說,保險業務員的佣金有多高,大家可以自行 Google。賣每年 36 萬繳十年的長照險可以抽那麼高的佣金任誰都會發揮三寸不爛之舌去賣。當保險業務員跟你說他是為了保戶的將來著想,請自行把"保戶"翻譯成"我","將來"翻譯成"錢包"。查理蒙格說過,「如果你想預測人們會怎麼表現,只需要看他們的動機就足夠了。」

寫到這都不得不讚嘆一下巴菲特的睿智,很早就知道如何靠保險公司賺錢。

除去富二代這個群體外,我越來越覺得一個普通人財務上的成敗與個人的知識和自學能力有很大的關係。不提高財商,你賺再多錢也沒有用。

https://www.stockfeel.com.tw/%e4%b8%8d%e6%8f%90%e9%ab%98%e8%b2%a1%e5%95%86%ef%bc%8c%e4%bd%a0%e8%b3%ba%e5%86%8d%e5%a4%9a%e9%8c%a2%e4%b9%9f%e6%b2%92%e6%9c%89%e7%94%a8/