Petron

大马提炼与销售有限公司是石油天然气公司下游业务的成员。由该公司所管理的Petron波德申炼油厂,负责生产一系列的石化产品。所生产的有:汽油,柴

油,液化石油气及航空汽油。除此之外,截至2016年该公司在大马拥有580间油站以零售自家提炼的石化产品(取于2016年年报)。在2017年的年报

汇报会上,该公司管理层透露今年已经有16间新油站投入服务及23间新油站的申请处于审核阶段。在596间油站中,只有55-60巴仙是由Petronm

亲自管理,其余的则由他没有上市的子公司Petron Oil Sdn Bhd负责打理。

基本面分析

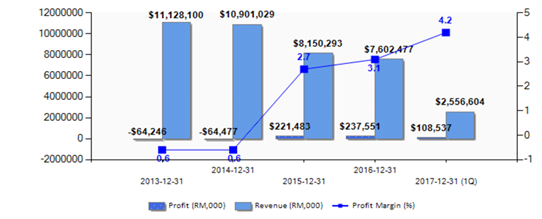

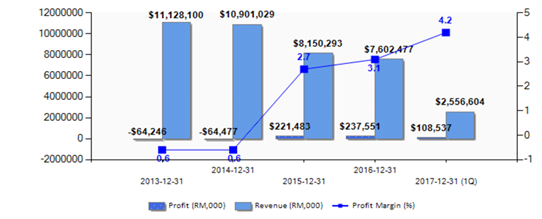

Petron大马现今以6.44的本益比及每股净利122仙交易。该公司2015年至2017年盈利持续的增加,如下图。(Petron于2012年收购埃索)

从图里,我们可以看到在2017年第一季的盈利1。08亿已经占了2016年总盈利(2.37亿)的45.5巴仙。由此可见,该公司近两个季度的盈利(如下图)明显的向前跨了一大步。(多于500巴仙)

该公司的股东基金回酬率于25.89巴仙(高过平均水平)就表示了该公司的净资产非常高效率的在运作着。

该公司的派发相当不错的股息于股东,其周息率为2.8巴仙及每股净值为RM4.71。最重要的是该公司在过去的十二年都有派息于股东(除了2014年),而且该公司的派息率从12仙(2013年)至22仙(2017年),差不多增加了近两倍。(如下图)

第二季的盈利预测(4月至6月2017年)。

我由该公司的提炼及零售业预测了该公司第二季的盈利(业绩将会在八月公佈)。

如果该公司实行18至21天的存货制度的话,由于六月国际原油价格比3月的原油价格低,所以可以预测该公司将会面对存货跌价的损失。(存货的价值变小)

盈利计算(包含了存货损失)

1。3月31日国际原油价格=52.95美金/桶(investing.com网站于31/3/17 闭市行情)

6月30日国际原油闭市行情为48.2美金/桶(Investing.com网站于30/6/17 11.59pm的 闭市行情)。

存货损失=864千桶x(48.2美金-52.95美金)

= -410.4万美金

= -1765万马币

(864千桶是从日产48千桶x18天存货而得。)

2。第二季炼油厂的利润预测(虽然一天最高产量能去到88千桶,但我拿日产48千桶为预测)。

管理层于汇报会上提到炼油厂的运作量只有60%(我用AR report的产量比较贴切)。

=436.8万桶 x 5.3美金(预计每桶利润)

=2315万美金

=9955万马币

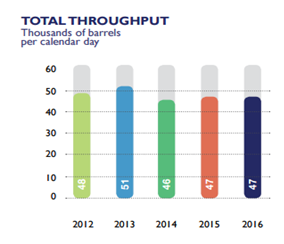

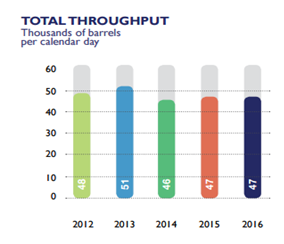

2016 的每日生产资料可以从以下的图表里获得(第二季有91天x 48千桶=436.8万桶)。

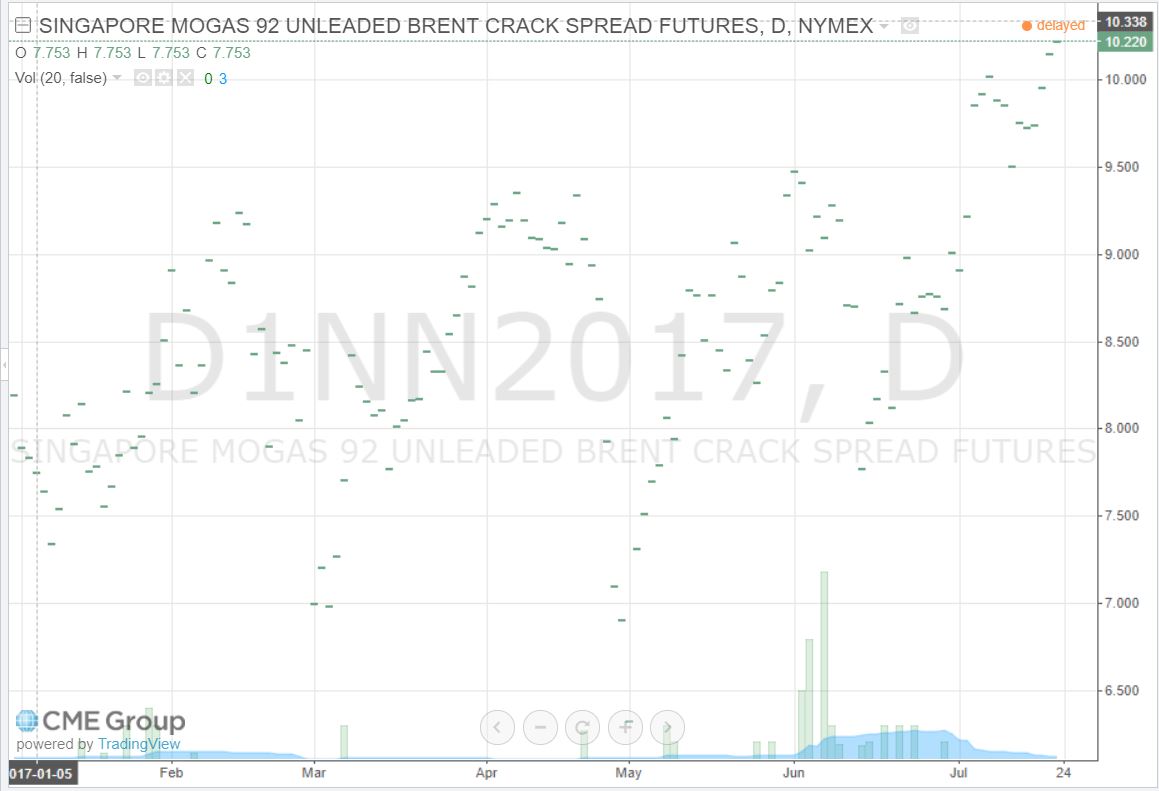

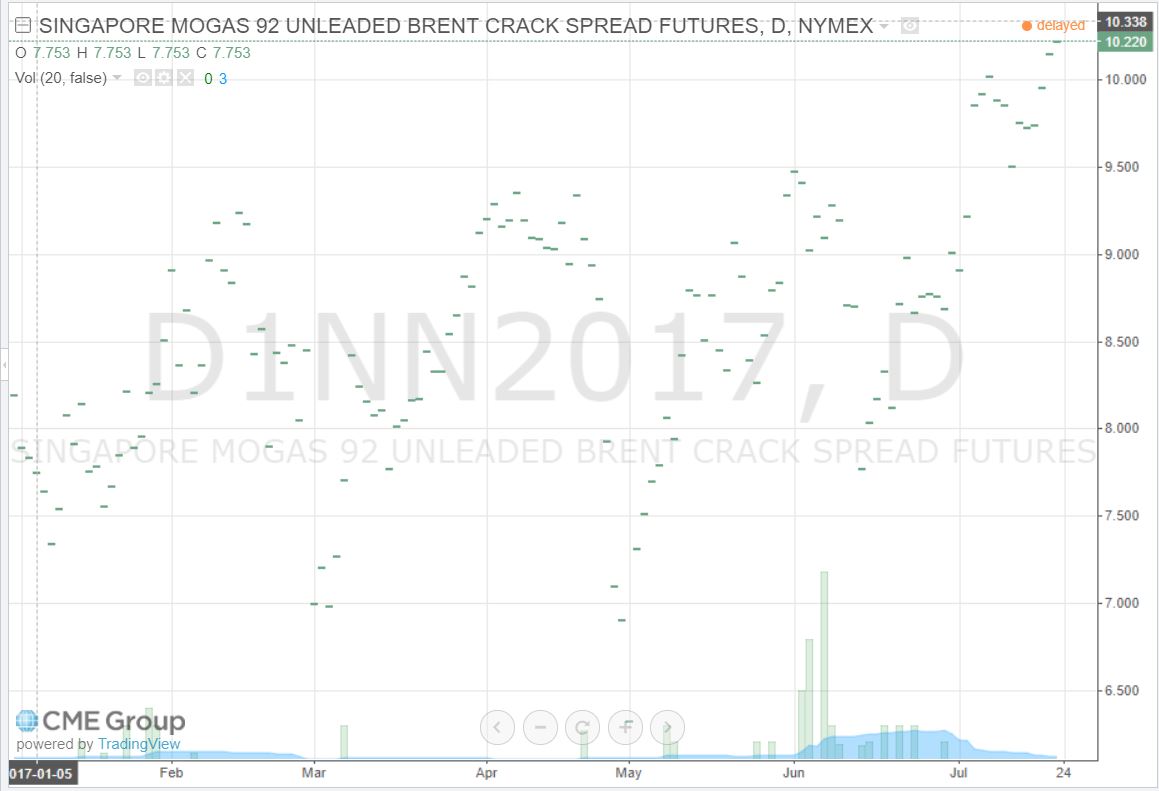

CMEgroup.com 的炼油利润 数据图

3。零售业预计将有好的表现(尤其是开斋节是在六月),但让我们预测零售业的表现和第一季一样(因为油价在这3个月里调降的次数比调涨的多)。

=1.05亿

(1.05亿的预测是从i3的部落格取得-我从Petronm的AJM-Jay学习得来(2016图表里的市场利润 –> 4.18亿/4。)

毛利 = -1765万+9955万+1.05亿

=1.869亿

接下来,我们预测如果运营成本没有增加,与第一季的一样是3460万。

净利 = (1.869亿-3460万)= 1.523亿马币。

(这季的运营成本预测会降低因为第一季他们还了5600万的贷款,从而减低了利息)。

预测税率和第一季的一样是26.9巴仙。

净利 = 1.523亿 – 26.9 巴仙

= 马币 1.1133亿

1.1133亿令吉等于每股净利 41.23仙。

如果我的计算误差幅度为10巴仙, 那么预测的每股净利还是有1.002亿或者37.11仙。

让我们预测接下来3个季度业绩的YOY同比的增长

*第四季通常是生意比较好的季节,而第一季则是最弱的季节。80巴仙是保守的预计是因为现有的顾客群将会增加因为该公司推介了Petron Mile 中有400多万人(而且不可忽视的是从图表中可以发现炼油厂的利润在持续增加中)。

照着现今的市场价格7.86令吉及141.2仙的每股净利,我们可以用以上的图表来预测Petronm 第四季2017年过后的本益比。(业绩将会在2018年二月公佈)

风险

1. 政府政策中的每周报价,价格调低的时段将造成成品的存货损失(汽油及柴油)。这预测将影响了5-10巴仙的零售利润。)

2. 国际原油价格的动荡导致存货价格的不稳定(油价调低时存货损失,油价调高则导致存货盈利增加),但这却被炼油厂利润的增长给抵消了。炼油厂是跟随国际原油 价格来购买原料的,当原油价格低原料价格下降,从而销售利润就提高,原油价格低的走势和炼油厂利润是背道而施的(消息摘自2015年及2016年的年报报 告书)。于2017年,国际原油价格处于43美金至55美金之间,这有利于炼油工业的利润(从CME网站的裂解价差图表中可以看出炼油公司的利润处于上升 趋势)。

3. 该公司耗资15亿美金=64亿令吉的扩展计划还在计划中,还没拍案定夺。这项计划若落实将提高炼油产量至每天15万桶或现有产量的一倍。在我认为 Petronm需要扩充是因为现有的炼油技术不能充分发挥它的功效,该公司现今的炼油技术只能生产55巴仙的汽油,30巴仙的燃油及10巴仙的航空油。而 比较复杂的炼油技术可以有效的提炼出更高巴仙率的汽油含量。(Heng Yuan目前在使用这这种最新技术)管理层透露这个扩充计划最快将在2018年落实。

4. 从过去十年的纪录,Petronm(及旧称为埃索大马)从没有向股东要求拿钱出来购买附加股或者债券,这或许会在2018年发生。如果2018年该公司需 要派发附加股,可以想象握有73巴仙股权的最大股东之一的Petron菲律宾,需要拿出47.4亿令吉来认购。试想想这47.4亿令吉是Petronm现 有的市场价值(21.2亿令吉)的1.2倍。如果你是Petron菲律宾,你在还没有把握拿回你投入的资本或者好的投资回酬率时,你会在海外投资47.4 亿(可是市场价值只有21.2亿令吉)的生意吗?

总结

Petronm炼油及零售生意稳健的按年增长。过去3年里,该公司的市场占有率从原本的16巴仙增长至现今的19巴仙。

该公司计划于2017年添增50间油站(2017年报汇报会提到,16间已经开始运作及23间等待审核当中)。

过去的一年里,该公司在商业领域(航空燃油及液化石油气)的销售量明显的成长(超过10巴仙)。

在炼油领域方面,网上资料显示马来西亚每日原油消耗量为60万桶,高过市场所能供应的产量。未来交通工具的增加将会提高炼油及零售业的需求。

最重要的一点,从过去3年的资料中显示出,该公司拥有良好的收益质量,该公司拥有每年平均3亿令吉的自由现金流及派发2.5巴仙至2.8巴仙的股息。他的 同业(Petdag)以现今24.4的本益比及每股净利98仙交易。而Heng Yuan(只提供炼油业务),在过去的两个季度的业绩报告里展示了超级盈利却没有自由现金流。Heng Yuan 计划花总值7亿令吉来提升设施至符合生产EURO 4M 的标准,而Petronm已经拥有这样的设施了。

风险提示:此文章乃我的分析及预测及选股策略, 不对用户构成任何股票买卖及投资建议,仅供学习及参考。

由黎明翻译

http://klse.i3investor.com/blogs/david_petronm/128667.jsp

基本面分析

Petron大马现今以6.44的本益比及每股净利122仙交易。该公司2015年至2017年盈利持续的增加,如下图。(Petron于2012年收购埃索)

从图里,我们可以看到在2017年第一季的盈利1。08亿已经占了2016年总盈利(2.37亿)的45.5巴仙。由此可见,该公司近两个季度的盈利(如下图)明显的向前跨了一大步。(多于500巴仙)

该公司的股东基金回酬率于25.89巴仙(高过平均水平)就表示了该公司的净资产非常高效率的在运作着。

该公司的派发相当不错的股息于股东,其周息率为2.8巴仙及每股净值为RM4.71。最重要的是该公司在过去的十二年都有派息于股东(除了2014年),而且该公司的派息率从12仙(2013年)至22仙(2017年),差不多增加了近两倍。(如下图)

第二季的盈利预测(4月至6月2017年)。

我由该公司的提炼及零售业预测了该公司第二季的盈利(业绩将会在八月公佈)。

如果该公司实行18至21天的存货制度的话,由于六月国际原油价格比3月的原油价格低,所以可以预测该公司将会面对存货跌价的损失。(存货的价值变小)

盈利计算(包含了存货损失)

1。3月31日国际原油价格=52.95美金/桶(investing.com网站于31/3/17 闭市行情)

6月30日国际原油闭市行情为48.2美金/桶(Investing.com网站于30/6/17 11.59pm的 闭市行情)。

存货损失=864千桶x(48.2美金-52.95美金)

= -410.4万美金

= -1765万马币

(864千桶是从日产48千桶x18天存货而得。)

2。第二季炼油厂的利润预测(虽然一天最高产量能去到88千桶,但我拿日产48千桶为预测)。

管理层于汇报会上提到炼油厂的运作量只有60%(我用AR report的产量比较贴切)。

=436.8万桶 x 5.3美金(预计每桶利润)

=2315万美金

=9955万马币

2016 的每日生产资料可以从以下的图表里获得(第二季有91天x 48千桶=436.8万桶)。

CMEgroup.com 的炼油利润 数据图

3。零售业预计将有好的表现(尤其是开斋节是在六月),但让我们预测零售业的表现和第一季一样(因为油价在这3个月里调降的次数比调涨的多)。

=1.05亿

(1.05亿的预测是从i3的部落格取得-我从Petronm的AJM-Jay学习得来(2016图表里的市场利润 –> 4.18亿/4。)

毛利 = -1765万+9955万+1.05亿

=1.869亿

接下来,我们预测如果运营成本没有增加,与第一季的一样是3460万。

净利 = (1.869亿-3460万)= 1.523亿马币。

(这季的运营成本预测会降低因为第一季他们还了5600万的贷款,从而减低了利息)。

预测税率和第一季的一样是26.9巴仙。

净利 = 1.523亿 – 26.9 巴仙

= 马币 1.1133亿

1.1133亿令吉等于每股净利 41.23仙。

如果我的计算误差幅度为10巴仙, 那么预测的每股净利还是有1.002亿或者37.11仙。

让我们预测接下来3个季度业绩的YOY同比的增长

|

|

2016 (mil, EPS in sen)

|

2017 (mil, EPS in sen)

|

|

Q1 |

16.61, 6.15

|

108.54, 40.2

|

|

Q2 |

61,53, 22.79

|

estimated (100.2, 37)

|

|

Q3 |

46.79, 17.33

|

estimated by 80% from Q1’17 profit(~86.8,~ 32)

|

|

Q4 |

112.62, 41.71

|

estimated by 80% from Q1’17 profit (~86.8,~ 32)

|

|

Total |

237.5, 87.98

|

estimated (~382.34,~ 141.2)

|

照着现今的市场价格7.86令吉及141.2仙的每股净利,我们可以用以上的图表来预测Petronm 第四季2017年过后的本益比。(业绩将会在2018年二月公佈)

风险

1. 政府政策中的每周报价,价格调低的时段将造成成品的存货损失(汽油及柴油)。这预测将影响了5-10巴仙的零售利润。)

2. 国际原油价格的动荡导致存货价格的不稳定(油价调低时存货损失,油价调高则导致存货盈利增加),但这却被炼油厂利润的增长给抵消了。炼油厂是跟随国际原油 价格来购买原料的,当原油价格低原料价格下降,从而销售利润就提高,原油价格低的走势和炼油厂利润是背道而施的(消息摘自2015年及2016年的年报报 告书)。于2017年,国际原油价格处于43美金至55美金之间,这有利于炼油工业的利润(从CME网站的裂解价差图表中可以看出炼油公司的利润处于上升 趋势)。

3. 该公司耗资15亿美金=64亿令吉的扩展计划还在计划中,还没拍案定夺。这项计划若落实将提高炼油产量至每天15万桶或现有产量的一倍。在我认为 Petronm需要扩充是因为现有的炼油技术不能充分发挥它的功效,该公司现今的炼油技术只能生产55巴仙的汽油,30巴仙的燃油及10巴仙的航空油。而 比较复杂的炼油技术可以有效的提炼出更高巴仙率的汽油含量。(Heng Yuan目前在使用这这种最新技术)管理层透露这个扩充计划最快将在2018年落实。

4. 从过去十年的纪录,Petronm(及旧称为埃索大马)从没有向股东要求拿钱出来购买附加股或者债券,这或许会在2018年发生。如果2018年该公司需 要派发附加股,可以想象握有73巴仙股权的最大股东之一的Petron菲律宾,需要拿出47.4亿令吉来认购。试想想这47.4亿令吉是Petronm现 有的市场价值(21.2亿令吉)的1.2倍。如果你是Petron菲律宾,你在还没有把握拿回你投入的资本或者好的投资回酬率时,你会在海外投资47.4 亿(可是市场价值只有21.2亿令吉)的生意吗?

总结

Petronm炼油及零售生意稳健的按年增长。过去3年里,该公司的市场占有率从原本的16巴仙增长至现今的19巴仙。

该公司计划于2017年添增50间油站(2017年报汇报会提到,16间已经开始运作及23间等待审核当中)。

过去的一年里,该公司在商业领域(航空燃油及液化石油气)的销售量明显的成长(超过10巴仙)。

在炼油领域方面,网上资料显示马来西亚每日原油消耗量为60万桶,高过市场所能供应的产量。未来交通工具的增加将会提高炼油及零售业的需求。

最重要的一点,从过去3年的资料中显示出,该公司拥有良好的收益质量,该公司拥有每年平均3亿令吉的自由现金流及派发2.5巴仙至2.8巴仙的股息。他的 同业(Petdag)以现今24.4的本益比及每股净利98仙交易。而Heng Yuan(只提供炼油业务),在过去的两个季度的业绩报告里展示了超级盈利却没有自由现金流。Heng Yuan 计划花总值7亿令吉来提升设施至符合生产EURO 4M 的标准,而Petronm已经拥有这样的设施了。

风险提示:此文章乃我的分析及预测及选股策略, 不对用户构成任何股票买卖及投资建议,仅供学习及参考。

由黎明翻译

http://klse.i3investor.com/blogs/david_petronm/128667.jsp